株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

今、M&A業界では「のれん償却」に関する大きな会計基準の変化が注目されています。

この改正は会社を売却しようと考えている経営者の皆様にとってどんな影響があるのでしょうか。

今回は、売り手オーナーに寄り添うアドバイザーの視点から、この複雑な制度改正をわかりやすく解説させていただきます。

\この記事を動画でサクッと理解/

YouTubeでポイント解説中!↓↓↓

目次

のれん償却とは?

制度変更が

M&Aに与える影響を解説

1.「のれん償却」の

制度が変わる?

売り主へのメリットは?

現在は「制度が変わる可能性がある」という段階だと捉えてください。

「のれん」とは一体何なのか、という点を含めてお話しします。

先に結論を言いますと、一部の売主様にとって有利に働くと思いますし、不利益に働くことは少ないでしょう。

付け加えさせて頂くと、私個人としては、この会計基準の変更についてはあまりポジティブではありません。その理由は後ほどご説明させていただきます。しかし、会社売却を検討される売主様においては、非常にありがたい制度改正であり、マイナスになることはないというのが答えになります。

「のれん」とは何か?

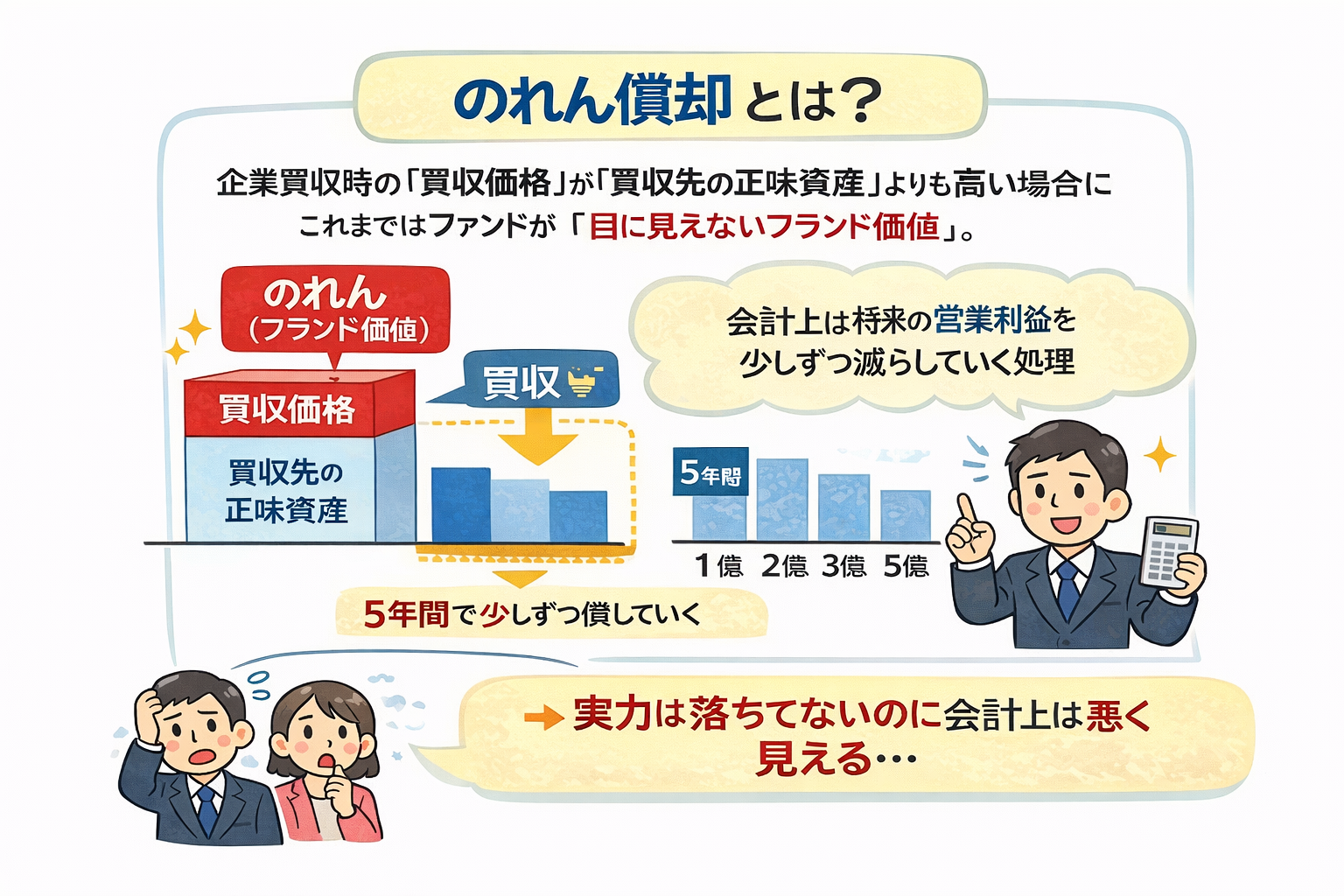

「のれん」とは、いわゆる無形資産(営業権)のことです。

例えば、純資産が5億円あり、毎年1億円の利益が出ている会社があるとします。税務上の評価ではその会社の価値は5億円ですが、実際には将来の利益を見込んでそれ以上の価格で取引されます。

仮にこの会社を20億円で買ったとしましょう。この場合、5億円は資産見合いとして取り込めますが、残りの15億円(将来利益の見合い分)を「のれん代」という資産として計上することになります。

日本基準とIFRS(国際基準)の処理の違い

この「のれん代」をどう処理するかにおいて、日本と海外ではルールが異なります。

IFRS

(アメリカやヨーロッパなど海外でのルール)

のれん代を償却する必要がありません。未来永劫バランスシートに置いておくことができます。例えば、15億円ののれんを付けて買った会社が、1年目に1億円、2年目に2億円、3年目に3億円と利益を伸ばした場合、その利益がそのまま連結営業利益として上乗せされます。つまり、買収すればするほど利益が増える仕組みです。

現行の日本基準

この15億円ののれん代を、一定期間で償却(費用化)しなければなりません。日本の事業会社では、長くて7年、あるいは5年ほどで償却するケースが多いです。これを「のれん償却」と呼びます。

2.「のれん負け」の実情と

投資家の視点

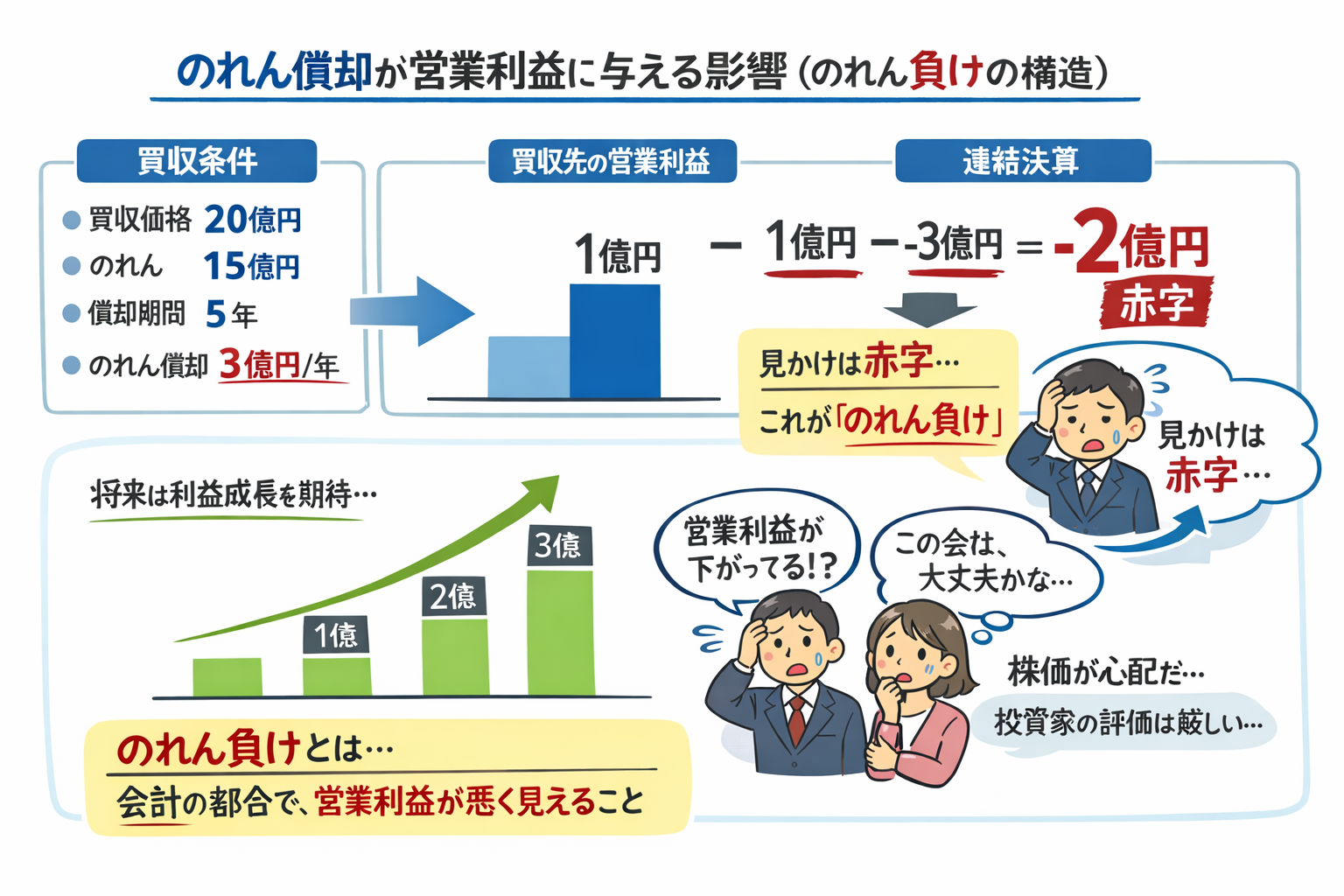

仮に15億円ののれんを5年で償却する場合、毎年3億円の償却費が発生します。

ここで、買収した会社の営業利益が1年目に

1億円しかなかった場合を考えてみましょう。

この1億円から3億円の償却費を差し引くと、連結決算では「2億円の減益(赤字)」となってしまいます。

将来的に利益が伸びる(1億円→2億円→3億円……)と見込んで20億円で買ったとしても、買った直後の決算では営業利益が下がってしまう。これを「のれん負け」と呼びます。

このため、伝統的な日本の上場企業は、

「のれん負けするから買えません」

「のれん負けする分、もっと安くしてください」

といった反応をすることが多々ありました。

キャッシュフロー(EBITDA)で見れば日本基準でもIFRSでも実態は同じなのですが、個人投資家などがパッと損益計算書を見た時に「営業利益が下がっている」と見なされるのを嫌がり、のれん負けを強く意識する企業が多いのが実情です。

3.新しいルールでの減損リスク

IFRSのように「償却しない」ルールの場合、毎年、監査法人とその資産価値が維持されているかをチェックする「減損テスト」を行います。もし資産価値に見合わないと判断された場合には、のれんを一気に損失として計上する(減損処理する)ことになります。

私自身、以前に上場企業の社長を務めていた経験からすると、この「負債のようにたまっていく恐怖」は非常に気持ちが悪く、個人的には日本基準のように「少しずつ償却していく」仕組みの方が素晴らしいと感じる部分もあります。

現在のようにクロスボーダーの取引が増え、世界中の投資家が日本株に投資する時代です。国ごとにルールが異なると比較がしにくく分かりにくいため、世界基準へルールを統一しようという動きが進んでいます。

4.M&Aの売却金額や

参入プレイヤーへの影響

この会計基準自体は将来のキャッシュフローには全く影響しませんので、本質的な価値には関係ありません。

一方で、上場会社の中には決算数値を非常に気にする会社が多々あります。

これまでは「のれん負け」を理由に買収を断っていたような会社が、今後は買収を検討しやすくなるケースが増えるでしょう。

その結果、

- 買い手の候補が増える

- 「のれん負け」を理由にした値下げ圧力が弱まる

といった変化が起こり、売却価格にとってはプラスに働く可能性があります。

今まで検討してくれなかった上場会社が検討できるようになる、

あるいは価格を下げようという圧力が減ることが、M&A業界全体にとってはプラスに働くと思います。

私が冒頭で「個人的にはネガティブだ」と言ったのは、自分が上場企業の社長だったら、のれんが償却されずに残っているのは気持ち悪いと感じるからです。そういう意味では、日本の基準は素晴らしいなという思いもあります。

しかし、今のようにクロスボーダーで取引されたり、世界中の投資家が日本の株を買ったりする際、ルールが違うと分かりにくいはずです。ですから、ルールが国際基準に統一されることは良いことだと思います。

少なくともM&Aにおいてはこの変更がマイナスには働かず、むしろ売却金額やプレイヤーの広がりという面で、もっと大きな影響があるかもしれません。

売り手にとってのチャンスになるか?

これはあくまで「買い手側の会計ルール」の話です。今までは「買うと直近の決算が悪くなるから買いにくい」という事情があったのが、今後は買えるようになります。売り手側の実態は何も変わっていません。

しかし、買い手の制度が変わることで、今まで候補に上がらなかった会社が手を挙げてくれたり、今までの基準より高い評価をつけてくれる可能性が出てくるということはチャンスになります。

5.ファンドと上場会社の

競争環境の変化

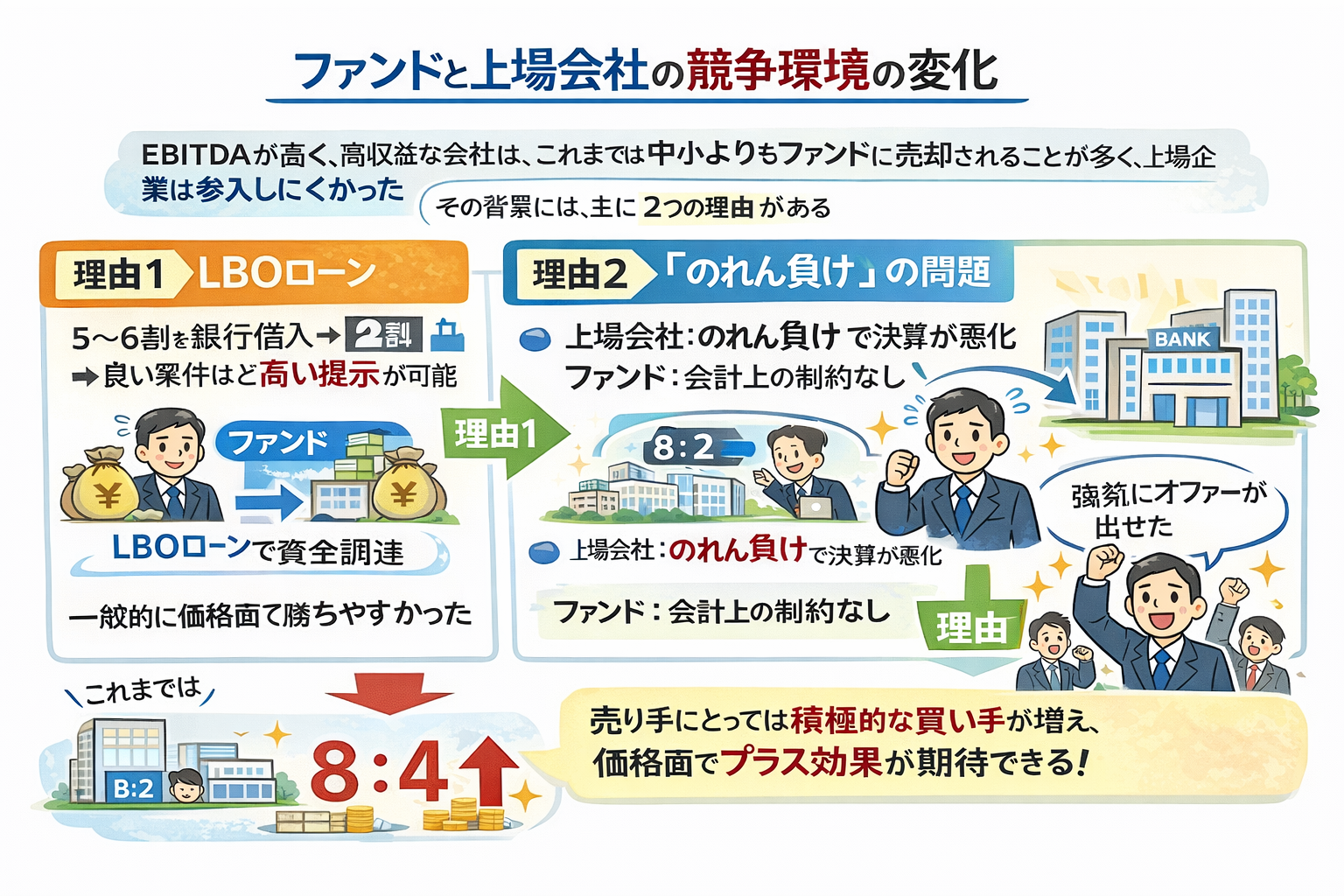

EBITDAが高く、比較的高収益な事業で、株価も高いような会社は、これまでファンドが買収するケースが多く、事業会社(上場会社)は参入しにくい状況にありました。

これには2つの理由があると考えています。

1つは、LBO(エルビーオー)ローンによる資金調達力の違い

ファンドは銀行からの借入を活用してレバレッジをかけられます。

買収資金の半分から6割程度をローンにし、残りを自己資本で賄うことで、回収率(利回り)を高めることができます。

- 自己資本の投入額を抑えられる

- 投資回収率(利回り)を高められる

そのため、良い案件には、一般論としてファンドの方が高い金額を提示してきます。上場会社もシナジーが強く働けば高い提示をしますが、基本的にはファンドに勝てないことが多いのです。

もう1つが、「のれん負け」という会計上の制約

成長性が高く利益が出ている会社ほど、買収時ののれん代も高くなり、上場会社が買うと「のれん負け」してしまいます。しかしファンドは(上場していなければ)そういった会計基準は関係ありません。だからファンドだけが手を挙げられたのです。

この「のれん負け」の問題が解決されると、上場会社がもっと積極的に参入してきます。

今まで「ファンド8:上場会社2」だった割合が「6:4」になるような可能性があり、上場会社が価格面で競り、負けなくなる。これは売り手からすれば、より積極的な値段で、より積極的な買い手が登場することを意味しますから、非常にいい政策かもしれませんね。

国が制度を変える背景とまとめ

本質的な目的は「ルールの統一」です。

現在、日本の上場会社は約3,800社あり、外国の株主もたくさんいます。その中で、「のれんを償却している日本企業」と「償却しない海外企業」が同じレベルで営業利益が語られているのはおかしい、と比較の難しさが指摘されてきました。

のれんを償却すべきか残すべきかは、プロの会計士の間でも意見が分かれるところですが、世界基準が「しない」である以上、そこに合わせることで投資家にとっての透明性を高めようとしているのです。

その結果として、M&Aも活況に繋がるだろう、という前向きな判断だと思います。

まとめ

のれん償却の仕方が国際基準に合わせる方向で検討されています。

これによって「のれん負け」を気にする上場会社の買い手が、のれんの大きな事業を買いやすくなるというプラスの影響があります。

上場企業の買い手がより動きやすくなり、売主にとってはプラスの影響がある。そのように捉えていただければ幸いです。

今回のテーマについてのご質問や、会社売却に関するご相談がありましたら、LINEからお気軽にご連絡ください。ご相談お待ちしております。

ご相談をLINEまたは下記のフォームからお申し込みください。

未来の可能性を最大化する第一歩を、

ぜひ一緒に踏み出しましょう。

【無料査定のご案内】

会社売却を成功させたいとお考えの経営者の皆様、まずは自社の価値を把握するところから始めましょう。

会社売却2.0

チャンネル登録&いいね!

のお願い

会社売却2.0チャンネルでは、会社売却を成功に導くためのノウハウを定期的にお届けしています。

- 後継者不足で悩むオーナー様

- 事業承継の選択肢としてM&Aを検討している方

- 会社の将来を考え、売却や連携を考え始めた方

ぜひチャンネル登録と「いいね!」をよろしくお願いいたします。

今後も最新情報をどんどん発信していきますので、チェックしてみてください。

会社売却2.0本気の

無料査定無料相談のご案内

社長様の理想を私たちに

ぶつけてください仲介会社から提案を

受けているが他の専門家の

意見も聞きたい仲介会社に依頼したが

思うように買い手候補の

提案が受けられない依頼するかわからな

いが軽く話を聞いてみたいどんな条件で売却できそうか

相談したいなどのご相談も大歓迎です!お気軽にご相談ください

この記事を書いた人

会社売却2.0