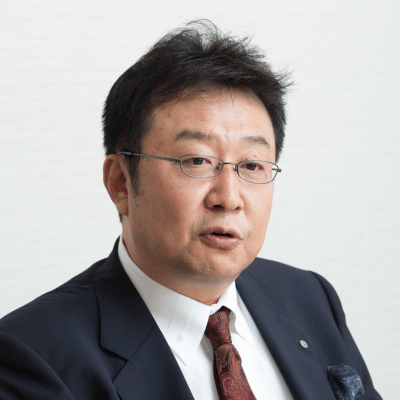

株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

会社を「できるだけ高く売りたい」と考える社長様は多いと思います。実は、決算書の中に眠っている隠れた価値を見つけることで、譲渡価格が変わるケースが少なくありません。

そこで本日は「バリューアップのコツ」についてご紹介させて頂きます。会社を高く売りたい方はぜひ参考にしてください。

\この記事を動画でサクッと理解/

YouTubeでポイント解説中!↓↓↓

目次

会社を高く売る方法とは?

「バリューアップ」のコツと

裏技を解説!

売主様がどうやったら

バリューアップできるのか、

教えてください。

会社をバリューアップするということは、わかりやすく言えば「良い会社を作って頂く」ということになります。本質的なテーマです。

オーナー社長様は日常的に「いかに良い会社にするか」を考えておられていて、勉強もしなければいけないし、時間もかかります。ですので、目先で何か実践すればすぐ価値が上がるというものではありません。

そういった前提を理解して頂きながら、

・本質的に高く売れる会社の特徴

・すぐにできるバリューアップする方法は?

についてお伝えさせて頂きます。

1.本質的に

高く売れる会社とは?

高く売れる会社の特徴の1つとして、成長性のある会社が挙げられます。

その会社の事業立地が良く、業界内におけるポジショニングが強く、相対的に差別化できていて伸びていく蓋然性があれば、将来収益も多く期待でき、当然評価も高くなります。

■2つめは、同じ業種の中でも利益率が高い会社です。

売上10億円で1億円の利益の会社と、売上10億円で2億円の利益の会社があります。単純に価値が2倍になるのではなく、後者はもっと価値が上がります。利益率30%なら更に上がります。

つまり「高収益な会社を作る」ということですね。これが2つ目になります。

■3つめを挙げるなら「運転資本が小さい会社」です。

売上を作るのにたくさんのお金を投資しないといけない会社より、少ないお金で売上・利益を上げられる会社の方が、拡大する時にキャッシュを残すことができます。

整理しますと、

- 成長性のある事業の会社(事業立地が良い)

- 収益率・利益率が高い

- 運転資本が小さい

これが経営における王道だと思います。我々が見ても「あ、これはすごく良い会社だ。欲しい買い手が多いだろうな。高い値段が付くだろうな」という会社です。

今日言われてすぐできることではありませんが、高く売りたいということであれば、経営の本質としてこれらのことを目指してほしいと思っています。

2.すぐにできる

バリューアップ方法は?

決算書を分析し、無駄なものを見つけ、実態修正という形で譲渡価格算定に反映する方法があります。

■ 無駄なものと言っても、簡単に消せるものと、消すのに大変な作業を伴うものがあります。

例えば「余剰人員が2割いる」。これはリストラをしないといけません。できるなら早めにやってください。会社売却後まで持ち越すと、買い手は後の経営がやりにくくなります。できるだけ会社売却の手前で済ませた方がよいです。

■一方、「無駄な費用」について簡単に削減できるものがあります。

例えば事務所を2部屋借りているが、詰めたら1部屋で十分という場合です。これは撤退して頂き、費用を削減することができます。撤退前でも譲渡価格算定の際にPLを修正して買い手に提示することができます。

例えば、「家賃の月額200万円のうち、70万円は不要です。その理由は〇〇〇だからです。そのため、70万円の家賃を経費から減額し、その分、利益に加算します」という形です。

このような明確な無駄について企業概要書に記載しながら、価格をできるだけ上げていきます。

実際に無駄なら今すぐ削減して頂くと良いのですが、企業概要書内での修正でカバーできるものはたくさんあります。ただ、例えば「人件費を減らしてください」と言っても、実行は大変です。事務所を1つ閉じるなどは実行した瞬間に数字が変わるので、やる価値があります。

PLやBSで修正できるところはたくさんあります。

よく心配されるのは「無駄なお金を使って利益が減ってる場合、価値が下がるのでは無いか」という点ですが、全く心配いりません。ただし、「無駄なお金を使い続けていた事実」はキャッシュに影響します。

1年前に撤退していれば利益もPLも良くなるし修正は不要です。また、PLの修正はできても「失った現金」は戻りません。これはバランスシートに反映されます。

「社長の接待交際費や日当が多く含まれている」「社長が高額の役員報酬を取っている」という場合も心配される社長様が多くいますが、全く問題ありません。修正で対応することができます。

私が担当した案件で、社長様の年収が8,000万円の会社がありました。しかし会社が売れた後、買い手が8,000万の給料を払うわけはありません。大企業の課長クラスがその会社の経営者を務めるので、年収はせいぜい1,800〜2,000万です。その差額6,000万は営業利益に加算できます。また、社長が高級車に乗っていても、それは不要なので修正できます。

そういった無駄を「削減してから売る」必要はありません。買い手にしっかり説明すれば良いのです。

私は決算書を見る時、営業利益、販管費、全体を見ます。無駄が多ければ多いほど社長にとってのチャンスだと思っています。なぜなら、修正できて利益が増えるからです。無駄なく綺麗に経営している会社は修正で増えません。

3.伸び代は

バリューアップに

つながるという

ことですか?

そうですね。もちろん、改善できていた方がもっと良くなるという話はあります。

「直してから売れ」という議論もありますが、「伸びしろがある」だけでもバリューアップにはつながります。

例えば飲食店の場合、

内装や味、接客レベルを見て、「改善余地があるのに今の利益が出ている」なら、それはむしろ買い手にとっては伸びしろです。完璧すぎると伸びしろがありません。

たくさんの改善点があっての現状の収益か、完璧に運営しての現状の収益かで、買い手が感じる伸びしろは変わります。少なくとも、株価の底上げ要因になります。

4.ポケットを見逃すな!

本当に大事なのが「ポケット(隠れたプラスα)」を見逃さないことです。

売り手の社長様が気づいていない資産・収益が眠っていることがあります。これは売り手側アドバイザーの腕前に関わってきます。

私は過去にM&Aで6件ほど買収した経験があります。そのうち2件で「ポケット(隠れたプラスα)」を見つけました。

■ポケットの事例①:

隠れた収益源を発見して価値を取り戻した話

ある時、20億円で提示された大きな卸売市場の案件がありました。

最初に見た時は「正直、割高だ」と感じましたが、どうしても欲しい案件でした。

そこで私は、

「買った後に利益を上乗せできる要素(=ポケット)はないか?」

と徹底的に調査を進めました。

調べていく中で、駐車場収入が異常に少ないことに気付きました。

不思議に思って確認すると、なんと 年間5,000万円分の取り漏れがあった のです。

もしこの5,000万円を正常化できれば、

- 5年で 2.5億円 の追加利益

となります。

つまり、実質的には

20億円の買収額のうち、1割(2億円以上)を取り戻せる計算になります。

結果として、表面上は20億円の買い物でも、

実態としては「後から割高分を回収できる良い買い物」になりました。

■ ポケットの事例②:

商標に価値があったケース

ある業績不振の会社を買収したときの話です。

実はその会社には、よく似た名前を使っている競合企業があり、以前に商標を巡って裁判をしていたという過去がありました。結果は「痛み分け」で、商標の権利は明確には決まっておらず、宙ぶらりんの状態になっていたのです。

私はこの点に注目し、

「競合企業は、いずれその商標を買い取りたいと考えるのではないか?」

と考えて、その会社を買収しました。

そして実際に、競合企業から商標を買いたいという話が来て、その権利を売却。想定以上のリターンを得ることができました。

5.会社には何かしらの

ポケットが

あるものですか?

修正というのは、広い意味ではすべて「ポケット」だと言えます。

本来要らない費用は削れば収益に変えることができます。広義には、このようなものも、すべてポケット=企業価値を高める要素になります。「ポケット」とは、決算書には現れない“隠れた価値”のことを指します。

■ 売り手が気づいていない価値は、買い手は絶対に教えてくれない

これを見落としてしまうと、買い手は絶対に教えてくれません。「ここに価値がありますよ」と、わざわざ言ってくれることはありません。むしろ買い手が見ているのは“逆”です。つまり買い手は、マイナスのポケット(潜在リスク) を徹底的に探しているのです。

彼らはそこを細かく調べてきます。

売り手としては、マイナスのリスクは隠すのではなく、説明した上でしっかり解決することが大切です。保証をつける、場合によってはその場で一部を支払って終わらせるなど、何らかの対応が必要になります。これが株式譲渡契約書における「表明保証」や「特別補償」に該当する部分です。

■ 一方で“隠れたプラスの価値”は売り手の武器になる

売り手自身が気づいていないだけで、実は明らかな価値が眠っていることがあります。一般的に説明できる価値であれば、当然、評価に反映させることができます。

また、買い手企業との掛け算で生まれる価値、つまりシナジー(相乗効果)もも「隠れた価値」です。

- 買い手から次のように言われる場合があります。

「これは当社だからこそ出せるシナジーなので、譲渡金額には反映しません。」 - しかし、売り手側の立場からすれば、こう交渉できます:

「全部とは申しませんが、少しは評価に反映していただけませんか。」

※たとえばシナジーで10の利益が出る場合、 「10すべて見てください」とまでは言いませんが、 「せめて半分くらいは見てください」とお願いすることはできます。これは十分合理的な交渉なのです。

このような話をするのが

アドバイザーの役割であり、

そういう世界で仕事をしています。

私はいつも、ポケットのような“隠れた価値”を探しながら、プラスの要素からマイナスの要素まで全体を見ています。見つけたものは、すべて価格に反映させます。

こうしたことを総合的に考えて、私は「いかに1円でも高く売るか」ということを常に意識しています。それが当然の使命だと思っています。ですので、ぜひ私に相談いただきたいという思いがあります。

6.ポケットには、誰でも気づくことができるのですか?

優秀な仲介担当者なら気づきますが、気づかない人も多いというのが実際だと思います。

決算書を見ながら小さな違和感に気づき、実際に現場を見て裏を取ることが大切です。

先程、私が以前に買収した事例をお話しましたが、2つの案件とも仲介会社はまったく気づいていませんでした。うちの会社の幹部も気づいていませんでした。気づいていたのは私だけでした。

決算書は肌感が大事です。最初見た時に気づくには、センスや経験といったものが大切かもしれません。そして、決算書を見ながら色々な仮説を立てていきます。

先程の例では、

「家賃収入が少ない」→「駐車場収入が少ない」→「契約書に入ってない」→「年間約4500万円の収益漏れがある」

といった形です。商標の件も同じです。

売り手の社長様としてはなかなか

気づけないかもしれません。

だからこそアドバイザーの力量に差が出ます。

このように、

隠れた価値=ポケットを見逃さず、

1円でも高く売るために動くのが

私の役割です。

まとめ

本日はバリューアップの方法についてお話しいたしました。

「良い会社を作る」という本質は変わりません。

本日ご紹介した、事業成長率・収益性・運転資本の大きさは本質的な話です。

一方で、目先で修正することでバリューアップする方法もあります。

私たちにご依頼して頂けたら、実態修正して1円でも高く売れる部分が無いかを探し、ご提案させて頂きます。

会社売却でお悩みならぜひ私たちにご相談ください。

ご相談をLINEまたは下記のフォームからお申し込みください。

未来の可能性を最大化する第一歩を、

ぜひ一緒に踏み出しましょう。

【無料査定のご案内】

会社売却を成功させたいとお考えの経営者の皆様、まずは自社の価値を把握するところから始めましょう。

会社売却2.0

チャンネル登録&いいね!

のお願い

会社売却2.0チャンネルでは、会社売却を成功に導くためのノウハウを定期的にお届けしています。

- 後継者不足で悩むオーナー様

- 事業承継の選択肢としてM&Aを検討している方

- 会社の将来を考え、売却や連携を考え始めた方

ぜひチャンネル登録と「いいね!」をよろしくお願いいたします。

今後も最新情報をどんどん発信していきますので、チェックしてみてください。

会社売却2.0本気の

無料査定無料相談のご案内

社長様の理想を私たちに

ぶつけてください仲介会社から提案を

受けているが他の専門家の

意見も聞きたい仲介会社に依頼したが

思うように買い手候補の

提案が受けられない依頼するかわからな

いが軽く話を聞いてみたいどんな条件で売却できそうか

相談したいなどのご相談も大歓迎です!お気軽にご相談ください

この記事を書いた人

会社売却2.0