株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

会社を売却したいと考えたとき、多くの経営者が最初に抱く疑問が「自分の会社はいくらで売れるのか?」というものです。

今回は、YouTubeチャンネル「会社売却2.0」を運営する株式会社社長の専門学校の代表・田中英司が、実際の売上10億円、営業利益1億円の会社を例に、会社の価値がどのように決まるのか、査定時に見るべきポイント、そして高く売るために注意すべき点について解説します。ぜひ最後までご覧ください。

\この記事を動画でサクッと理解/

YouTubeでポイント解説中!↓↓↓

目次

自分の会社はいくらで売れる?

売上10億円、営業利益1億円の会社を例にプロが解説!

Q1.会社の規模が大きい方が価値は上がりますか?

A1.「会社の規模」が大きくなるほど希少性が増します。

たとえば、ネット通販で売上1,000万円・営業利益100万円の会社は世の中にたくさんあります。

売上1億円・営業利益1,000万円になると数は減り、30億円・3億円規模になると非常に少なくなります。

つまり「売上規模が大きいほど希少性が高く、企業価値も上がる」という

考え方です。

Q2.企業価値はどのように決まるのですか?

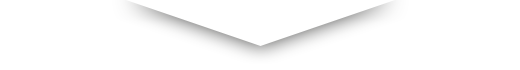

A2.会社を評価する際は、営業利益・EBITDA・純資産・ネットキャッシュの4つの指標を合わせて見ます。

本来の理論では、DCF(ディスカウント・キャッシュフロー)法という方法を使い、将来のキャッシュフローを現在価値に割り戻して合算します。

ただし、この方法は計算が複雑なため、現場では「営業利益の何倍」や「EBITDA(イービットディーエー)の何倍」といった倍率法を使うケースもあります。

同じ売上10億円・営業利益1億円の会社でも、「現金10億円・無借金の会社」と「借入10億円・現金ほぼゼロの会社」では価値がまったく違います。

企業価値は、将来生み出すキャッシュ(収益力)と、現在保有している資産・負債の状態の合計で考えるからです。

たとえば、減価償却費が5,000万円あるとします。

営業利益1億円に減価償却5,000万円を足すと、EBITDAは1億5,000万円になります。

ここに純資産とネットキャッシュを加味します。ネットキャッシュとは「現預金から負債を引いた差額」です。

たとえば、借入1億円・現金3億円であれば、ネットキャッシュは2億円。

したがって会社を評価する際は、営業利益・EBITDA・純資産・ネットキャッシュの4つの指標を合わせて見ます。

Q3. 企業価値評価を進めていく中で注意する点はありますか?

A3.決算書上の数値を基本として進めていきますが、そこに様々な調整が入ります。

たとえば、帳簿上の資産が1億円であっても、土地などに含み益があれば、実際の企業価値は大きく変わります。

また、オーナーの役員報酬なども調整項目です。

ある会社では売手の社長が8,000万円の役員報酬を取っていましたが、これはオーナー社長だから実現できる金額です。

買い手企業は新しい経営者を用意することになりますが、その社長に同額の役員報酬が支払われることはほとんどないでしょう。

そのため、報酬分を営業利益に加算して再評価することで、企業価値が上がるというケースもありました。

このように、実際の査定では数字の背景まで確認する必要があります。

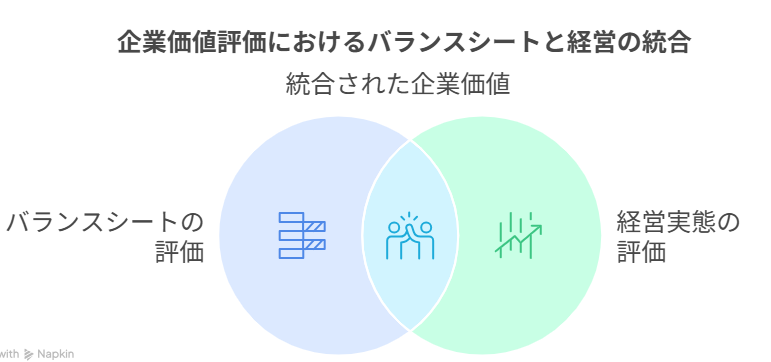

単に「売上」や「利益」だけで決めるのではなく、バランスシートと経営実態の両面から評価します。

営業利益2,000万円・売上2億円の会社を「5億円で売りたい」と言われても、買い手は「いつ回収できるのか」を冷静に見ます。

利益と価格が見合っていなければ、成立は困難です。

そのため、まずは客観的な査定で現状を把握することが第一歩です

Q4.ネット上で簡易査定をよく見ます。どこまで正確なのでしょうか?

A4.「1分で会社の価値が分かる」というようなネットの査定サイトは、

営業用の集客ツールに過ぎません。

営業利益1億円の会社が常に3億円で売れることはありません。

状況によっては10億円近くまで評価されるケースもありますし、逆に財務内容が悪ければ評価が大きく下がることもあります。

まずは正確な査定から始めることが重要です。

一度ご自身の会社を専門家に見てもらうことで方向性が明確になります。

ちなみに、会社売却2.0では、LINEから無料で査定の相談が可能です。

Q5.査定を受ける際の注意点を教えてください

A5.「この金額で売れます」と断定する業者には

注意が必要です。

実際に買うのは私たちでも仲介業者でもなく、その先の買い手企業です。

買い手によって、価格は上下します。

机上の理論だけでなく、高く買ってくれる買い手をどれだけ集められるかが重要です。

また、安い価格を提示してくる業者も要注意です。

早くM&Aを成立させるために価格を下げて提示する場合や、特定の買い手(ストロングバイヤー)の予算に合わせることを優先し、価格を下げてくるケースがあるからです。

私たちはそのような進め方ではなく、複数の買い手候補にあたり、高く買ってくれる相手を見つけるという方法を取ります。

より多くの選択肢を持つことが、結果的に高値売却につながります。

Q6.会社売却2.0に査定を依頼した場合、どのような流れになりますか?

A6.まず、秘密保持契約を前提に決算書等の数字を共有いただき、

Zoomで1時間ほどお話しさせて頂きます。

お話しした後、「違うな」と感じたら、その時点でやめて頂いて構いません。

私たちも、無理に会社売却を進めるようなことはいたしません。

その中で理論的な算定根拠を説明しながら、おおよその適正価格を提示します。

その後、細部の修正や前提条件の見直しを重ねて、より正確な価格に近づけていきます。

もし査定額が希望より低かった場合も、「どうすれば価値を上げられるか」を一緒に考えます。

無理な価格設定では売却できませんので、現実的で納得のいくプランを

提案します。

Q7.企業価値の査定に費用はかかりますか?

A7.私たちは無料で査定をさせて頂きます。

譲渡が成立し、売却代金が入金された段階で成功報酬をいただく仕組みです。

一部の会社では、最初に数百万円の費用(着手金や概要書作成費用)を請求する場合があります。

しかし、私たちはそうした方式を取りません。

譲渡が成立し、売却代金が入金された段階で成功報酬をいただく仕組みです。

売れない案件を“売れそうに見せて”進めても意味がありません。

そのため、私は最初から率直に「難しいものは難しい」とお伝えします。

現在の理論価格をお伝えし、もし低いと感じられた場合は、「今後どうすれば上げていけるか」という改善方針をご提案します。

また、会計処理や決算修正などのテクニカルな部分もアドバイス可能です。

過去に問題があっても、修正すれば売却に支障はありません。

要は「良い会社を作っておく」ことが

何より重要です。

まとめ

今回は、会社の価値をどう考えるかについて解説させて頂きました。

「自分の会社はいくらで売れるのか知りたい」と思った方は、ぜひLINEから無料相談にお申し込みください。

ご相談いただいたからといって、無理に売却を勧めることはありません。

お気軽に「価値を知る」第一歩としてご活用ください。

LINEまたはお問い合わせ

フォームから、ご連絡ください。

未来の可能性を最大化する第一歩を、

ぜひ一緒に踏み出しましょう。

【無料査定のご案内】

会社売却を成功させたいとお考えの経営者の皆様、まずは自社の価値を把握するところから始めましょう。

会社売却2.0

チャンネル登録&いいね!

のお願い

会社売却2.0チャンネルでは、会社売却を成功に導くためのノウハウを定期的にお届けしています。

- 後継者不足で悩むオーナー様

- 事業承継の選択肢としてM&Aを検討している方

- 会社の将来を考え、売却や連携を考え始めた方

ぜひチャンネル登録と「いいね!」をよろしくお願いいたします。

今後も最新情報をどんどん発信していきますので、チェックしてみてください。

会社売却2.0本気の

無料査定無料相談のご案内

社長様の理想を私たちに

ぶつけてください仲介会社から提案を

受けているが他の専門家の

意見も聞きたい仲介会社に依頼したが

思うように買い手候補の

提案が受けられない依頼するかわからな

いが軽く話を聞いてみたいどんな条件で売却できそうか

相談したいなどのご相談も大歓迎です!お気軽にご相談ください

この記事を書いた人

会社売却2.0