株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

かつてのM&A(企業の合併や買収)は、主に大企業が行うものだと考えられていました。しかし、近年では事業拡大や事業承継を目的に、さまざまな企業が活用するようになっていて、日本でのM&A実施件数は年々増加しています。

それに伴い、M&Aを巡るトラブルも増加していることをご存じでしょうか?

トラブルにはいくつかのパターンがあり、それらを回避し、適切な対策を取るためには、事前に問題点を知っておくことが、M&Aの成功にとって非常に重要です。

今回は、M&Aの典型的な例として注目を集めた「ルシアンホールディングス」の事件を取り上げ、売り手企業がトラブルを防ぐために知っておくべきポイントについてわかりやすく解説します。

\会社売却の悩みご相談ください/

代表の田中が無料にて個別オンライン相談させて頂きます!

M&Aでよくある

トラブルとは?

まず、当社「会社売却2.0」は、

売り手側オーナーの利益最大化を目指すM&Aアドバイザーです。

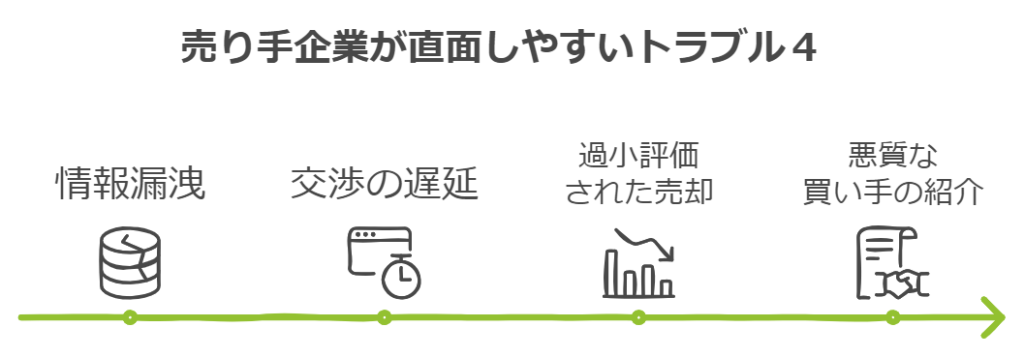

したがってここでは、売り手企業が直面しやすい

トラブルについてご説明します。

次のようなケースがあります。

事前に情報が漏洩した

M&Aを進める際、秘密保持は基本中の基本であり、非常に重要な意味を持ちます。一部の仲介会社は、買い手を募るために必要以上に売り手の情報を開示し、結果として情報が外部に漏れてしまうことがあります。売り手側の情報は慎重に扱うべきもので、安易に開示するべきではありません。

例えば、第三者から、M&Aを進めているという噂が売り手企業の従業員に伝わると、その情報は広まり、不安を感じた従業員が退職してしまうリスクがあります。また、取引先にその噂が広がると、経営に問題があるのではないかという誤解を招き、取引にも悪影響を及ぼす可能性があります。

情報漏洩は、M&Aにおいて避けるべき大きな問題ですが、実際にはよく見られるトラブル原因の一つです。慎重に情報管理を行うことが、M&Aの成功に欠かせません。

交渉開始が遅すぎて

売却できない

M&Aを進める際、買い手側は自社に大きな利益をもたらす企業を買収したいと考えるものです。一方で、売却を検討している企業にもさまざまな事情があります。業績が悪化して売却を検討している場合でも、負債額や赤字がそこまで大きくなければ、買収を検討する企業は見つかるでしょう。しかし、経営が立て直せないほど悪化し、多額の負債を抱える企業は、当然ながら買いたいと思う企業が少なくなります。

「黒字のうちは売りたくない」「赤字でも巻き返せるかも」といった理由で売却を先延ばしにしていると、希望の譲渡価格で売却できないどころか、大幅に安い価格で手放さなければならなくなることもあります。交渉開始のタイミングを逃すことは、M&Aが失敗に終わる典型的なケースです。

相場よりも安い価格で

買収された

M&Aの仕組みや譲渡価格の相場を正確に理解していないと、相場よりも安い価格で会社を売却してしまうリスクがあります。譲渡価格の算出方法や最適な売却時期がわからず、M&A仲介会社のアドバイス通りに進めた結果、実際には相場よりもかなり低い額で売却してしまうというトラブルも発生しています。

M&A仲介会社は、売り手と買い手の双方から条件を聞き取り、両者の希望に合った相手を見つける役割を担っています。売り手企業は、一度M&Aが成立すれば会社を手放すため、それで関係が終了しますが、買い手企業は、今後も別の会社を買収する可能性があります。つまり、仲介会社にとっては、買い手側とは複数回にわたる取引のチャンスが残っているということです。

このため、M&A仲介会社は手数料を得るために、買い手側の意向を優先するケースがあるのです。M&Aについて十分に理解せず、仲介会社に任せきりにすると、結果的に買い手側に有利な条件で進められ、相場よりも低い額で会社を売却してしまうことがあります。

M&A業者から 悪質な

買い手を紹介された

M&A業者による悪質な買い手の紹介が原因で、トラブルが発生するケースも少なくありません。たとえば、最終契約書に基づき経営権が移転を完了させたにもかかわらず、売り手側社長の個人保証が移行されなかったという事例があります。

また、低価格での売却と引き換えに、ある程度の退職金が支払われる条件でM&Aに合意したにもかかわらず、後にその退職金の支払いが履行されないというトラブルも見受けられます。

次にご紹介する「ルシアンホールディングス」の事件も、M&A仲介会社が悪質な買い手を紹介したことによって引き起こされた典型的なトラブルの一例です。

M&Aのトラブルや注意点について解説したこちらの記事もぜひご覧ください。

\会社売却の悩みご相談ください/

代表の田中が無料にて個別オンライン相談させて頂きます!

ルシアンホールディングスを

巡る M&Aトラブル

ルシアンホールディングスは、中小企業を次々と買収し、買収後に多くのトラブルを引き起こしている投資会社です。これまでに少なくとも37社が被害を受けたとされています。

ルシアンHD事件の概要

2024年5月、このM&Aトラブルが表面化しました。ルシアンホールディングスは2021年に設立され、2023年までの2年間で10社以上のM&A仲介会社を通じて、さまざまな業種の中小企業を次々と買収していました。

朝日新聞社では、2024年5月時点におけるルシアンホールディングス被害を次のように報じています。

- 買収先の11社がM&A後に営業停止

- 買収先の5社が倒産の手続中

- 100人を超える従業員が倒産によって失職

- 倒産先の負債総額は30億円規模に上る

- 買収先の11社がM&A後に営業停止

- 買収先の5社が倒産の手続中

- 100人を超える従業員が倒産によって失職

- 倒産先の負債総額は30億円規模に上る

ルシアンHDの手口と

2つの問題点

ルシアンホールディングスが買収した企業には、経営が厳しいものの、現金をある程度保有している会社が多いという特徴があります。買収後、ルシアンホールディングスはさまざまな理由をつけて現金を自社の口座に振り込むよう依頼し、振り込んだ資金は「後で返金する」と約束します。しかし、実際には多くの場合、返金されませんでした。

この現金の抜き取りが、ルシアンホールディングスを巡る問題の1つです。

現金を抜かれた企業は、従業員の給与や金融機関への返済、取引先への支払いに苦しみ、資金繰りが悪化。最終的には経営の存続が困難な状況に追い込まれました。

もう1つの問題点は、経営者の個人保証を解除しなかった点です。中小企業では、経営者が金融機関の融資の保証人になるケースが多く、個人保証は返済が滞った場合に、個人の財産で弁済しなければならない義務を伴います。通常、M&Aが成立すると、この経営者保証も買い手に引き継がれるのが一般的ですが、ルシアンホールディングスはこの約束を守りませんでした。そのため、売却した企業の経営者は、売却後も債務の弁済責任を負い続ける状況に追い込まれたのです。

ルシアンHD事件を巡り

警視庁に告訴状

2024年7月、東京都内の企業が、ルシアンホールディングスの役員2名に5億円以上の自社株式をだまし取られたとして、詐欺容疑で警視庁に告訴状を提出し、受理されました。この企業は2022年に、ルシアンホールディングスとのM&A取引に合意し、全自社株式と引き換えに同額分の小切手を受け取る予定でした。しかし、株式譲渡後も小切手が発行されることはなく、さらにルシアンホールディングスとの連絡が途絶えてしまったのです。

さらに、経営者保証が解除されないまま、ルシアンホールディングスが買収した企業の名義で土地を購入したため、元の経営者が個人保証を理由に代金の一部を負担する羽目になりました。この一連の事件を受けて、警視庁は詐欺容疑でルシアンホールディングスに対する捜査を進める予定です。

M&A業者の加担疑惑

ルシアンホールディングスのM&Aには、常にM&A仲介会社が関与していました。M&A仲介会社は、売り手と買い手の双方から報酬を得るため、ルシアンホールディングスが頻繁に企業を買収する状況は、仲介会社にとって非常に有益でした。次々と企業を買収するルシアンホールディングスに売り手を紹介することで、仲介会社はM&Aが成立するたびに報酬を手にすることができたのです。

その結果、仲介会社の中には、ルシアンホールディングスへの売却を強く勧めたり、契約締結を急がせるような行動を取る企業もありました。さらには、ルシアンホールディングスによる買収後のトラブルを把握していながらも、他の売り手企業にルシアンホールディングスを紹介し続けた仲介会社も存在していたと言われています。

M&A仲介会社は、取引が成立した後のトラブルに対しては責任を負わないという立場を取るため、これまで賠償責任を問われることがほとんどありませんでした。この仕組みが、ルシアンホールディングスを巡るトラブルの被害をさらに拡大させた要因の一つと考えられます。

\会社売却の悩みご相談ください/

代表の田中が無料にて個別オンライン相談させて頂きます!

M&A成功の裏に潜む

売り手側が負うリスク

買い手側が優位となる

厳しい取引を要求される

M&Aには、売り手と買い手の両方が関与します。本来、M&Aは交渉によって双方がメリットを得る取引です。しかし、売り手が会社を売却せざるを得ない状況にある場合、買い手が優位に立ち、低い譲渡価格を要求されることがあります。

仲介会社が

自社の利益を優先して

買い手を紹介する

ルシアンホールディングスのM&Aトラブルでは、仲介会社が自社の利益を優先し、買収を積極的に進めるルシアンホールディングスを売り手側に紹介した可能性があります。M&A仲介会社の報酬は、取引が成立した際に発生します。そのため、仲介会社によっては、売り手の意向よりも自社の利益を重視し、M&Aが成立しやすい企業、つまり、積極的に買収を進める企業を紹介することがあるのです。

M&Aトラブルを防ぐための

3つのポイント

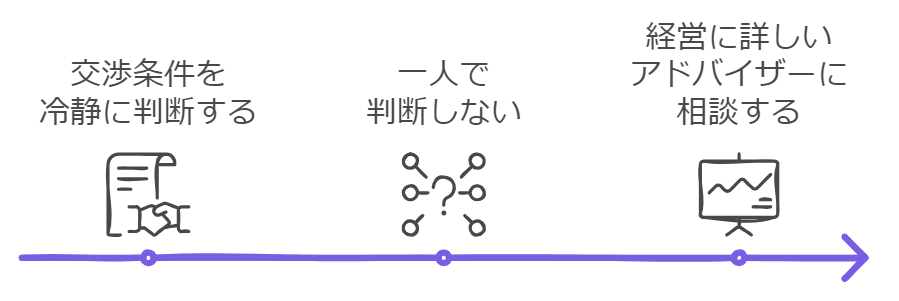

M&Aを検討する際には、トラブルを防ぐため次の3つ点に注意するようにしましょう。

交渉条件を

冷静に判断する

M&Aは商取引の一種です。ビジネス経験がある方なら、交渉条件におかしい部分があれば気づくはずです。M&Aだからといって、基本的な交渉のルールが変わるわけではありません。ルシアンホールディングスは、「事業再生が得意」「雇用は必ず守る」「個人保証は外す」といった良い条件を提示し、売り手にとって不満の無い金額での譲渡を持ちかけたと言われています。

しかし、売上が低迷している会社や負債が大きい会社を高い価格で買おうとする企業は少ないものです。条件に少しでも疑問を感じた場合は、その取引が妥当かどうかを冷静に判断するのがポイントです。

一人で判断しない

M&Aトラブルを防ぐためには、社長が一人で判断しないことがポイントです。信頼できる人に相談することで、異変に気づくことがあります。特に、M&Aの成立が会社の将来に大きな影響を与える場合、思い詰めていると冷静な判断が難しくなります。どんな状況でも、一人で判断せずに信頼できる人と相談して結論を出しましょう。

M&Aだけでなく

ビジネス全体に詳しい

アドバイザーに相談する

M&A仲介会社にすべてを任せるのではなく、経営全般の知識を持ち、取引自体を俯瞰で見られるアドバイザーに相談することもポイントです。

前述のように、仲介会社の中には自社の利益を優先し、買い手側に有利な交渉を行うこともあります。売り手側の視点で交渉を見つめられるアドバイザーの助けを借りることで、トラブルを防ぐことができます。

「会社売却2.0」は、売り手専門のM&Aアドバイザーです。

売り手が損をせず、豊富な経験と深い知見を活かし安心な

M&Aサポート提供します。

まとめ

近年、M&Aはますます一般的になり、取引件数も増加しています。

その中で、投資会社ルシアンホールディングスを巡るM&Aトラブルが発覚し、仲介会社の関与も疑われる事態となりました。こうしたトラブルを避け、M&Aを成功させるためには、冷静な交渉判断と的確なアドバイスを提供するアドバイザーの存在が重要です。

「会社売却2.0」は、売り手側の立場に立ち、売り手側が決して負けないM&A取引を実現する会社です。トラブルを避け、取引を成功させたいとお考えの場合には、どうぞお気軽にご相談ください。

会社売却2.0本気の

無料査定

無料相談のご案内

社長様の理想を私たちに

ぶつけてください

仲介会社から提案を

受けているが他の専門家の

意見も聞きたい

仲介会社に依頼したが

思うように買い手候補の

提案が受けられない

依頼するかわからな

いが軽く話を聞いてみたい

どんな条件で売却できそうか

相談したい

お気軽にご相談ください