株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

会社の経営をしていると、さまざまな事情によって会社を売却すべきかと悩むことがあるはずです。特に会社売却後に引退を考えている場合などは、売却価格がどのくらいになるのかが気になるのではないでしょうか。相場を把握せずに売却してしまうと、本来の価値よりも低い価格で売ってしまい、損をしてしまう可能性もあります。

そこで今回は、会社売却価格の相場や算定方法、できるだけ高く会社を売却するための方法などについてわかりやすくご説明します。

目次

会社売却とは?

会社売却は、会社を第三者に譲渡し、その対価として金銭を受け取る行為を指します。最近では、後継者不足などを理由に会社を売却するケースが増えています。

「会社売却」と聞くと、多くの方が「M&A」という言葉を思い浮かべるでしょう。M&Aは、「Mergers(合併)」&「Acquisitions(買収)」の略で、会社の合併や買収を意味し、その手法は多岐にわたります。

特に中小企業の売却では、「株式譲渡」の形を取ることが一般的で、この場合、従業員や資産もそのまま買い手に引き継がれます。

会社売却のメリット

会社を解散・消滅させてしまうと、その歴史はそこで終わってしまいますが、売却によって新たな経営者に引き継ぐことで、会社を存続させることができます。また、従業員の雇用が維持され、取引先との関係も継続することが可能です。

さらに、会社売却には成長の可能性もあります。売却先とのシナジー効果を活かせば、会社の価値を高めることができるからです。

それに加えて、会社売却はオーナーにもメリットがあります。株式の譲渡により、売却利益が得られます。リタイアを考えているオーナーにとっては、その利益が豊かな老後を支える資金となり、新たな事業を始めたい場合には、設立費用として活用できます。

会社売却価格の相場は

どのくらい?

一般的に、売却価格の相場は「純資産に営業利益の3倍~5倍を加えた額」と言われています。

しかし、当社「会社売却2.0」では、業績が横ばいであれば最低でも営業利益の5倍が最低ライン(適正価格)と捉えています。業績が悪化していない会社なら、決して2~3倍の低い評価ではなく、純資産に営業利益の5倍以上を加えた価格での売却が可能です。

例えば、純資産が3億円、年間営業利益が2億円の会社を売却するとした場合、私たちが目指す売却価格は次の通りです。

3億円 + 2億円 × 5=13億円

(最低でも13億円で売却できる)

一方、一般的な相場である

「3倍」で売却した場合、

3億円 + 2億円 × 3 = 9億円

となり、

その差は4億円にもなります。

会社売却を成功させる鍵は、

単に売却することではなく、

適正な価格で売却することです。

「会社売却2.0」は、

オーナーの利益最大化を目指し、

最も有利な条件での売却を

サポートします。

会社の価値をしっかり評価できる

買い手を見極め、営業利益の5倍を

相場として交渉を進めます。

売却価格の算出方法と

会社売却の手順

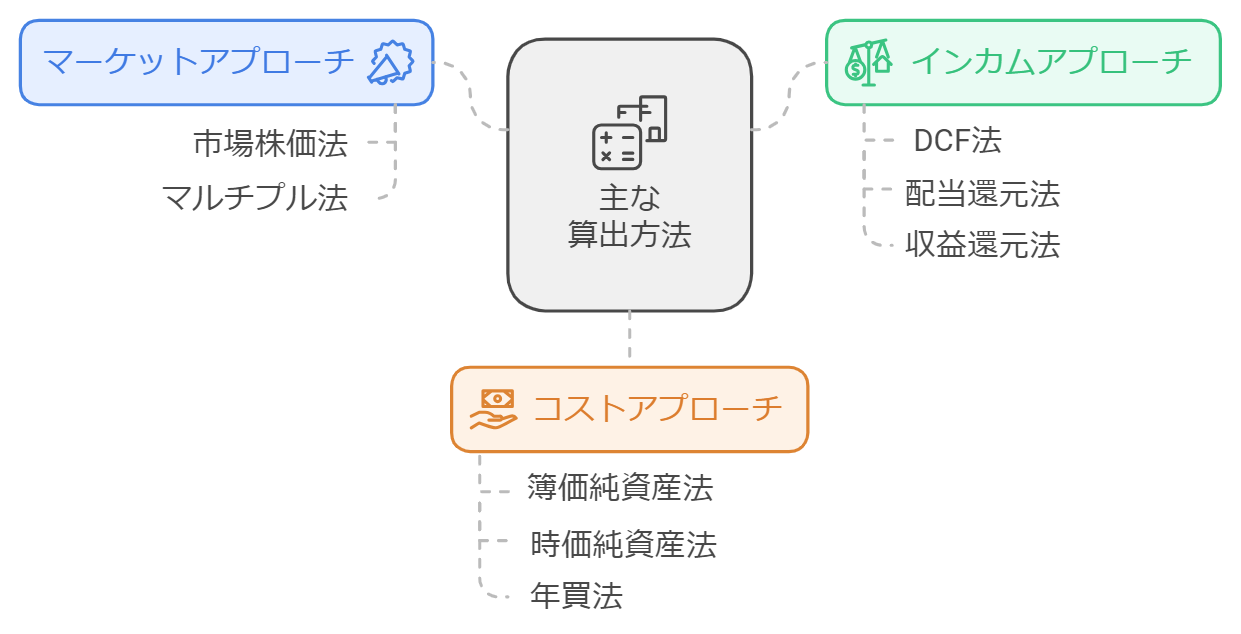

会社の売却価格を計算するには、いくつかの方法(アプローチ)があります。適切な売却価格を知るためには、算出方法と売却の手順を理解しておくことが必要です。

売却価格の主な算出方法

大きく分けるとマーケットアプローチ、

インカムアプローチ、

コストアプローチの3つに区分できます。

マーケットアプローチ

マーケットアプローチは企業の種類や状況に応じて使い分けることができます。

主に以下の2つの算出方法があります。

- 市場株価法

上場企業向けの方法で、株式市場の株価を基に売却価格を計算します。 - マルチプル法

(類似会社比較法)

条件が似ている企業を選び、その企業の株式価値や利益、純資産などの経営指標を参考にして売却価格を算出します。マルチプル法は、上場企業だけでなく非上場企業でも利用できる柔軟なアプローチです。

インカムアプローチ

インカムアプローチは、会社の収益力に注目した価格算出法です。

主に以下の3つの計算方法があります。

- DCF法

(Discounted Cash Flow)

将来のキャッシュフローを割引いて現在価値を求める方法です。事業計画に基づき、将来の利益やリスクを反映させて企業価値を算出します。 - 配当還元法

将来の配当金を基に企業価値を算出する方法です。株主に対する還元を重視します。 - 収益還元法

企業の収益を元に、企業の価値を求める方法です。過去の収益を参考にしつつ、将来の利益を考慮します。

※これらの方法は、会社のこれまでの業績よりも、将来どの程度の利益を生み出す能力があるかに焦点を当てています。特に会社売却時には、DCF法がよく使われます。この方法は、将来性を考慮して売却価格を算出できるため、緻密な事業計画が必要ですが、その分、より信頼性の高い価格設定が可能です。

コストアプローチ

コストアプローチは、会社が保有する資産に着目した価格算出法です。

主な方法には、以下の3つがあります。

- 簿価純資産法

帳簿上の資産合計から負債合計を引いて算出された純資産額をそのまま売却価格とする方法です。この方法は簡単に計算できますが、含み益や含み損がある場合、会社の実際の価値を正確に反映できません。 - 時価純資産法

簿価ではなく、資産や負債を時価に基づいて評価し、売却価格を算出する方法です。これにより、より正確な価値を得ることができます。 - 年買法(年倍法)

時価純資産に加えて、会社が将来生むと期待される収益をプラスして売却価格を決定します。先に説明した「純資産+営業利益〇年分」の計算方法は、年買法を基にしています。この方法は計算が容易で、中小規模の会社売却時によく使われます。

※ただし、簿価純資産法や時価純資産法は純資産のみを評価するため、会社が生み出す利益や技術力といった他の価値が考慮されないというデメリットがあります。年買法は、このデメリットを補う役割を果たします。

会社売却の手順

基本的には次のような手順で進めることが多くなります。

まずは、社内で会社売却についての検討を始め、売却の方針を決定します。

会社売却には、売却価格の設定や法務・税務の専門知識が必要です。そのため、M&A専門会社と契約するのが一般的です。M&A専門会社には、売り手と買い手の両方を仲介する会社と、どちらか一方をサポートするアドバイザリー会社があります。

- M&A仲介会社:売り手と買い手双方に利益が出るようサポートします。

- M&Aアドバイザリー:売り手または買い手のどちらか一方の利益を最大限に引き出すサポートをします。

当社「会社売却2.0」は、売り手企業のみをサポートするアドバイザリー会社です。自社に最適な会社を選び、契約を結びます。

買い手候補が見つかれば、売り手と買い手の企業代表者が面談を行います。本格的に交渉を進めることが決まると、売却価格を含んだ基本契約書を締結します。

デューデリジェンスは、買い手企業が売り手企業の経営や財務状況を詳細に調査し、適正な資産評価を行う手続きです。基本契約後に実施されます。

デューデリジェンスが完了し、双方が合意に達したら、最終契約を締結します。契約に基づいて支払いや株式譲渡が行われ、会社売却がすべて完了します。

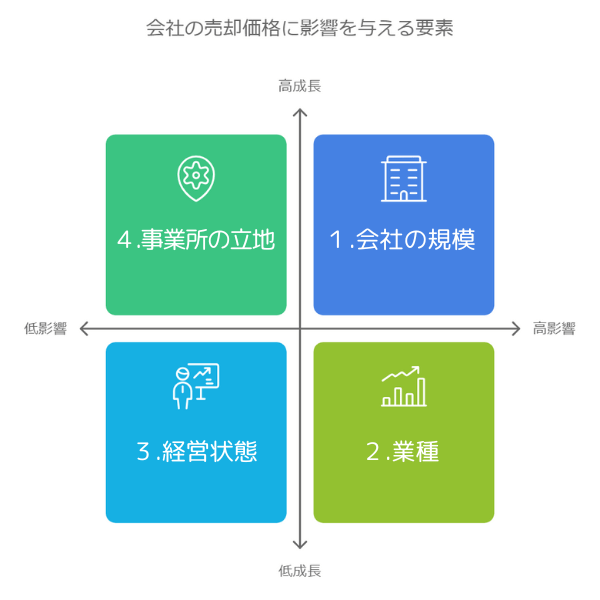

売却価格に影響を与える

要素とは?

買い手企業の視点では、将来的な利益が期待できる会社ほど、高い価格で買収したいと考えます。したがって、会社の売却価格は以下の要素によって変動します。

相場より高い価格で

成功する会社売却の秘訣!

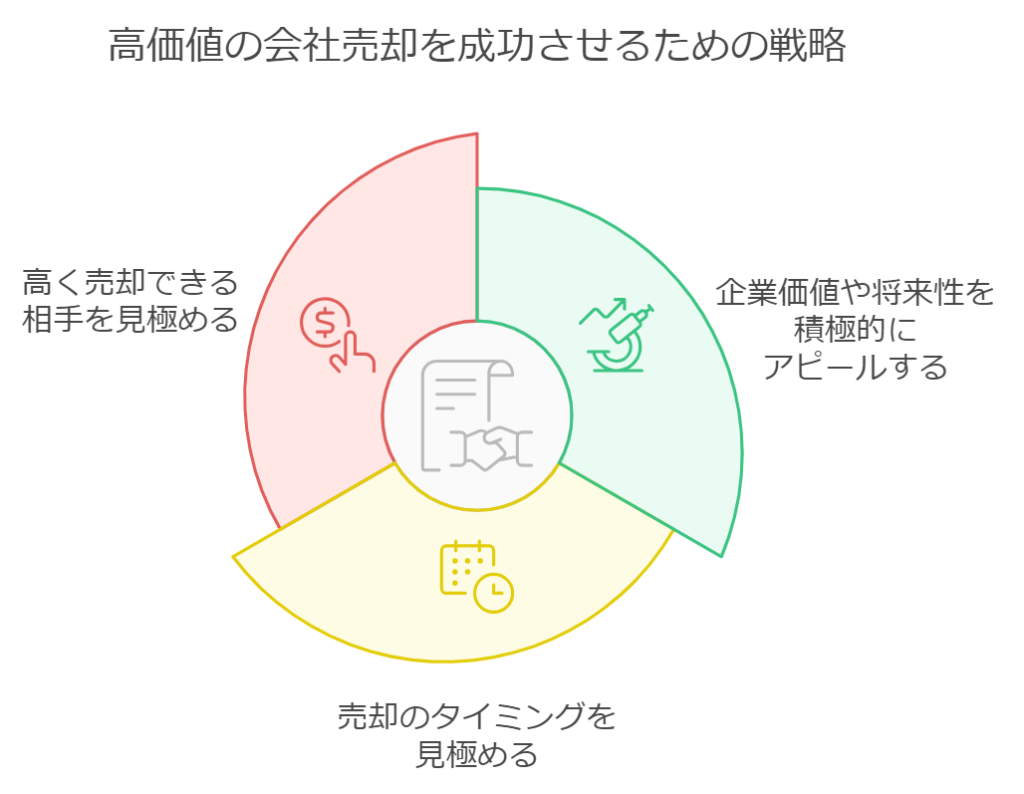

売却価格は4つの「構成要素」だけで決定するわけではありません。相場よりも高く会社を売却したい場合には、次のポイントにも注意するようにしましょう。

企業価値や将来性を積極的に

アピールする

appeal

買い手企業は売り手企業の調査を行いますが、ただ待つだけでは十分に自社の価値や将来性を伝えきれません。優秀な人材を多く抱え、優良な顧客がいる場合などは、その情報を積極的にアピールすることが重要です。これにより、企業価値や将来性が評価され、相場よりも高い価格での売却が期待できるでしょう。

売却のタイミングを見極める

ascertain

会社売却のタイミングは、売却価格に大きな影響を与えます。事業が好調な時期に売却するのはもったいないと感じるかもしれませんが、実はこのタイミングこそが、売却価格を最大化できる絶好の機会です。逆に、業績が低迷していると企業の評価が下がり、売却価格も低くなってしまいます。売却を検討しているなら、業績が好調な時期に行うのが最も適切だという点を押さえておきましょう。

高く売却できる相手を

見極める

ascertain

会社の売却価格は、業績だけでなく、売却する相手によっても変動します。企業価値をしっかり理解できる買い手企業であれば、相場以上の価格で買い取る可能性があります。

では、どのような企業が高く評価してくれるかというと、買収によって大きなシナジー効果を期待できる企業です。コスト削減、新たな事業への参入、競争力の向上など、これらの効果が得られる企業を見極めることが、会社売却の成功につながります。

まとめ

会社売却価格の相場は、一般的に純資産に営業利益の3~5倍を加えることで算出できると言われています。しかし、業績が横ばいの企業の場合、適正な売却価格の最低ラインは営業利益の5倍+純資産だと会社売却2.0では考えています。業績を順調に伸ばしている企業であれば、売却価格の相場は営業利益の5倍以上で売却しなければ、売り手企業が損をすることになってしまいます。

会社売却の成功は、会社の価値をしっかりと評価し、会社をより成長させられる相手に売却することです。自社の価値を十分に評価できる相手であれば、当然、売却価格も高くなります。会社売却を成功させるためには、高く買収できる相手を見極めることが大切なのです。

会社売却2.0は、売り手企業のみをサポートするM&Aアドバイザリーです。初回の相談は無料で承っています。会社売却を検討している場合やできるだけ高く売却をしたいと考えている場合などは、ぜひお気軽にご相談ください。

会社売却2.0本気の

無料査定

無料相談のご案内

社長様の理想を私たちに

ぶつけてください

仲介会社から提案を

受けているが他の専門家の

意見も聞きたい

仲介会社に依頼したが

思うように買い手候補の

提案が受けられない

依頼するかわからな

いが軽く話を聞いてみたい

どんな条件で売却できそうか

相談したい

お気軽にご相談ください