株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

会社売却のプロセスにおいて避けて通れないのが「デューデリジェンス(DD:買収監査)」です。売り手様にとっては、会社の中身をさらけ出す非常に大きな山場であり、「いつまで続くのか」「なぜこれほど細かいのか」と不安を感じることも少なくありません。

本記事では、会社売却2.0を運営する売り手専任アドバイザーの田中が、どうしても期間が長くなってしまう会社にはどのような特徴があるのか、そして、スムーズに成約へと導くためのポイントを詳しく解説していきます。

\この記事を動画でサクッと理解/

YouTubeでポイント解説中!↓↓↓

目次

破談の引き金に?

デューデリジェンスが長引く会社の

特徴と原因とは?

1.デューデリジェンス(DD)とは?

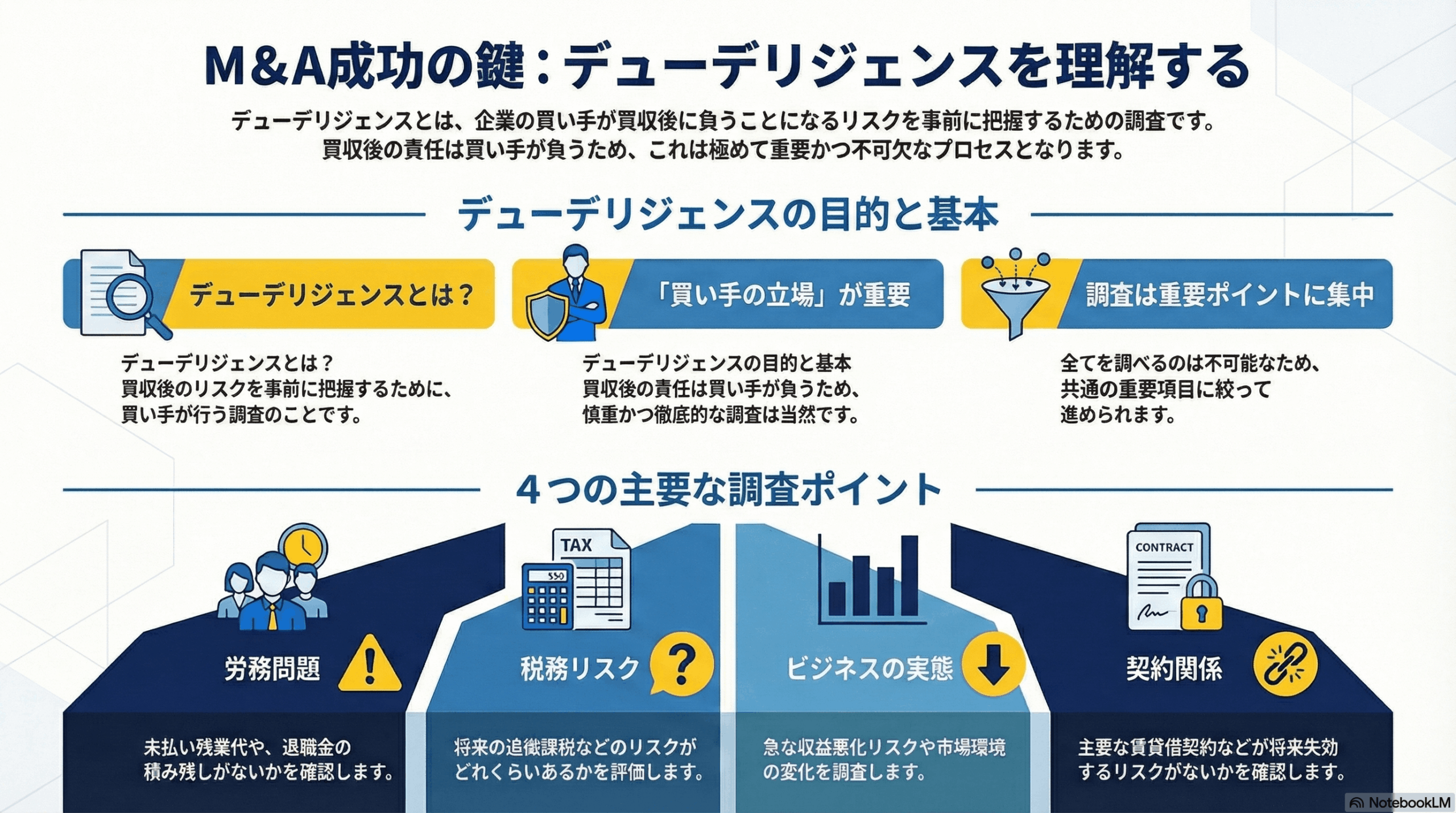

買い手が、買収後に自らが負うことになるリスクを事前に把握・確認するために行う調査のことです。

デューデリジェンスとは、私は常に売り手様へ「買い手の立場に立って考えましょう」とお伝えしています。

買い手は、決済日にお金を支払い、株券を受け取って株主になります。その日以降の責任は当然、買い手側が負うことになり、それ以前に発生していた問題についても、一次的にはその会社が引き継ぐことになります。

そのため、買い手がデューデリジェンスで慎重かつ徹底的に調査を行うのは、極めて当たり前のことなのです。買い手の立場に立てば、「何でも構いません」という判断はできません。

その意味で、デューデリジェンスとはリスクを把握するために必要不可欠なプロセスであると、まずはご理解ください。

「共通の重要ポイント」

一定以上の規模の案件になると、買い手側には大手法律事務所やコンサルティング会社、監査法人といった「ビッグネーム」の専門家が調査に入り、非常に緻密な確認作業が行われます。

しかし、デューデリジェンスといっても、会社のすべてを調べているわけではありません。物理的に不可能なのです。例えば、従業員100人、売上30億円の会社のすべてを一瞬で把握することはできません。 そのため、どのような調査においても「共通の重要ポイント」に絞って進められます。

- 労務問題:未払い残業代や、退職金の積み残しがないか。

- 税務リスク:将来的に追徴課税などのリスクがどれくらいあるか。

- ビジネスの実態:急に収益が悪化するリスクはないか、市場環境はどうなっているか。

- 契約関係:例えば主要な売上の拠点となっている物件の賃貸借契約が、数年後に切れて撤退を余儀なくされるリスクはないか。

まず誰が見ても分かるような重要項目を理解し、その上で会社固有の論点を調べに行きます。あるテーマは深く、あるテーマは薄くというマトリックスで調査し、どうしても調べ切れない部分は「表明保証(契約内容が正しいことを保証すること)」によって補完します。

「買い手なんだから

調べるのは当然である」

この前提をまず

持っておくことが大切です。

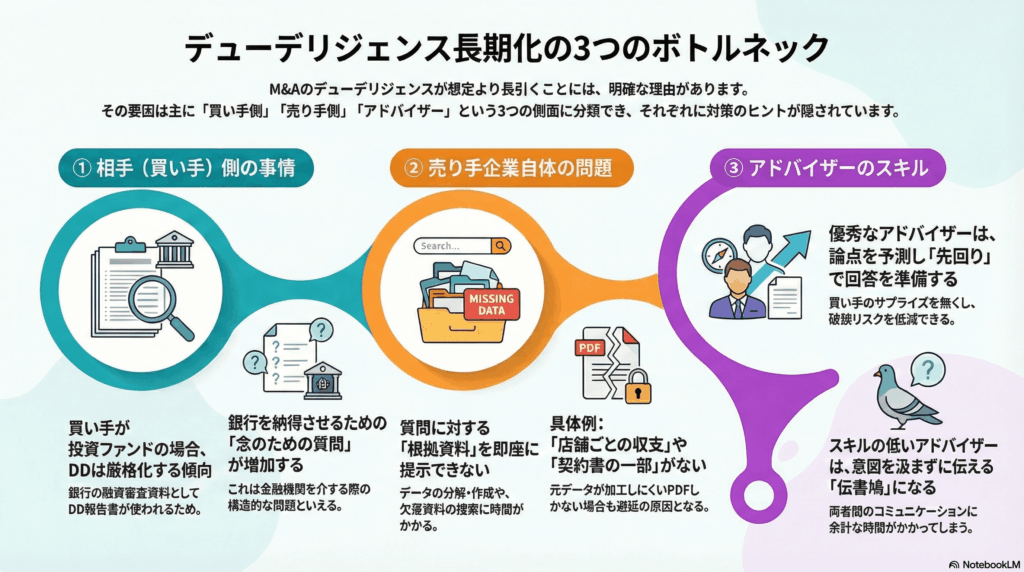

2.なぜDDが長引くのか?3つの側面

デューデリジェンスが長引く要因には、「①相手(買い手)側の事情」

「②売り手企業自体の問題」

「③アドバイザーのスキル」という3つの側面があります。

① 相手(買い手)側の構造的理由

買い手が「投資ファンド」である場合、デューデリジェンスはより厳密になる傾向があります。ファンドは買収資金を調達するために「LBOローン」を組んでおり、デューデリジェンス報告書が銀行への融資審査資料として活用するからです。 銀行が納得する専門家にデューデリジェンスを依頼したり、銀行側から特定の監査法人を指定されることもあります。銀行を納得させるために「分かっていても念のために確認する」という質問が増えます。これは金融機関を介する以上、構造上の問題といえます。

一方で、個人オーナーが即断即決するような事業会社が相手であれば、デューデリジェンスが非常に早く進むケースもありますが、それは稀な例です。

② 売り手企業側の管理体制

質問に対する「根拠資料(エビデンス)」が即座に出てこないと、時間がかかってしまいます。 例えば、「店舗ごとの収支を出してほしい」と言われても、合算の試算表しかなければ、そこから分解する作業が必要です。「資料がない」と言っても、買い手が納得しなければ作るしかありません。元データがPDFしかなく加工が難しい、あるいは契約書の一部が欠落しているといった事態も、物理的に時間を浪費させる原因となります。

当社では会計ソフトや労務ソフトのアカウントを共有して頂き、当社のメンバーが必要な情報をいつでも確認できるようにして頂くことで、売り手オーナー様にできるだけ負担をかけず、スピーディーに回答できるような体制で進めています。

③ アドバイザーの実力

アドバイザーが優秀であれば、あらかじめ「この会社の論点はここになる」と予測を立て、先回りして回答を用意しておきます。 デューデリジェンスが始まる前に、「この点にはリスクがありますが、すでに価格に反映させています」「このような対策を講じています」と伝えておけば、後から指摘されても「新しい問題」にはなりません。あらかじめ論点を整理・提示しておくことで、買い手側にサプライズが無く、デューデリジェンスを円滑に進められ、破談のリスクも下げられます。

また、買い手側の質問や資料の要望に対して、アドバイザーが伝書鳩のような形で相手方に伝えるだけでは余計に時間がかかります。買い手の意図を理解し、提供可能な範囲で必要な情報をどう伝えるかを考えてアドバイザーは進めなければいけません。

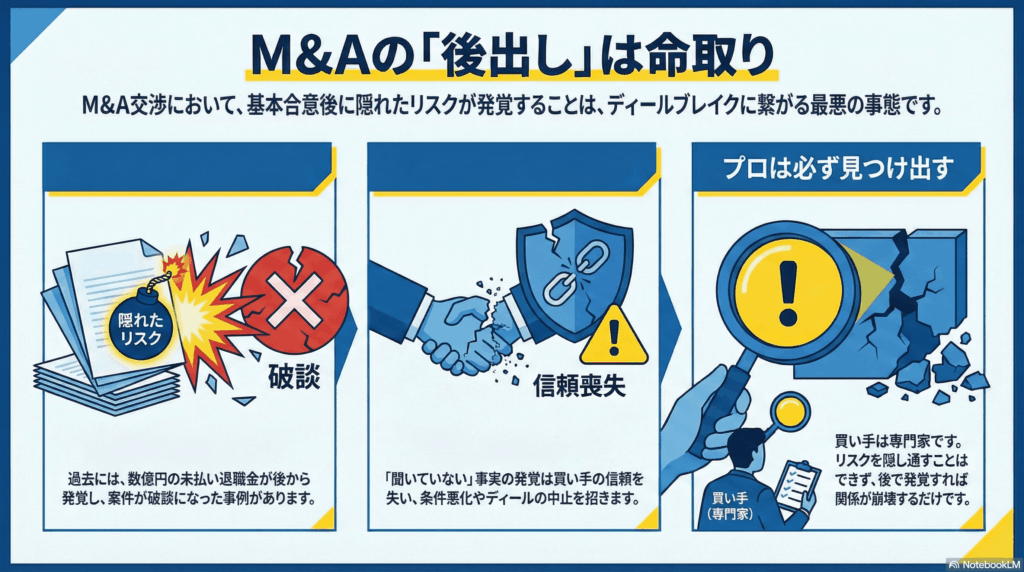

3.「後出し」のリスクと実際にあった

M&A仲介会社の例

基本合意後にリスクが見つかると、買い手の信頼を失い、条件悪化や破談を招くことになります。

最も避けるべきなのは、調査の途中で買い手側の専門家が「こんな話は聞いていない」と驚くような事実が出てくることです。 以前、あるファンドから聞いた話ですが、数億円単位の未払い退職金が後から発覚し、案件が破談になったことがありました。これは「大事故」です。

本来、売り手と買い手を結びつける仲介会社が、基本合意の時点で中間手数料を受け取っていながら、このような重要なリスクを把握していないというのは、非常に問題であると感じます。 退職金規定があるのに積み立てていない場合や、規定がなくても過去の支給実績から支払い義務とみなされるケースもあります。これらは隠し通せるものではありません。買い手はプロですから、必ず見つけ出します。後から発覚すれば、数億円単位の減額を求められるか、信頼関係が崩れて破談になるだけです。

4.DDが

早く終わったケース

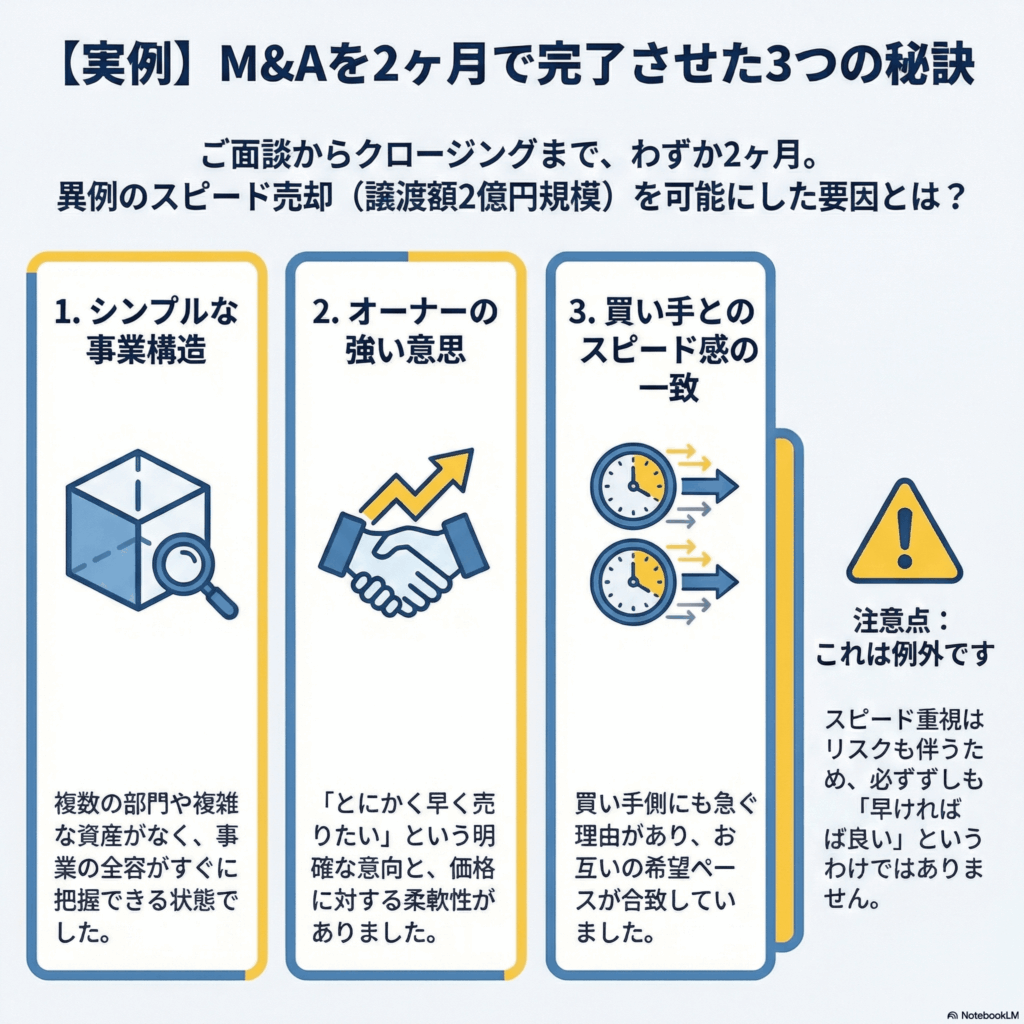

ご面談から約2ヶ月でクロージングまで至ったケースがありました。

これまで私が経験した中で最も早かった案件は、ご面談から約2ヶ月でクロージングまで至ったケースです。譲渡金額は2億円規模で、非常にシンプルな売却でした。

この案件が早かった理由は、以下の要素が重なったためです。

- シンプルな事業構造

複数の部門や複雑な資産がなく、見ればすぐに全容が把握できる内容でした。 - オーナー様の強い意思

「とにかく早く売却を進めてほしい」というご意向があり、譲渡価格についても柔軟に検討して頂きました。 - 買い手側の事情

買い手側にも急ぎたい理由があり、お互いのスピード感が一致していました。

ただし、これはあくまでイレギュラーなケースです。「早ければいい」というものではなく、積み残しを増やしてすべてを「表明保証」に持ち込むのはリスクも伴います。

5.DDが

長引いたケース

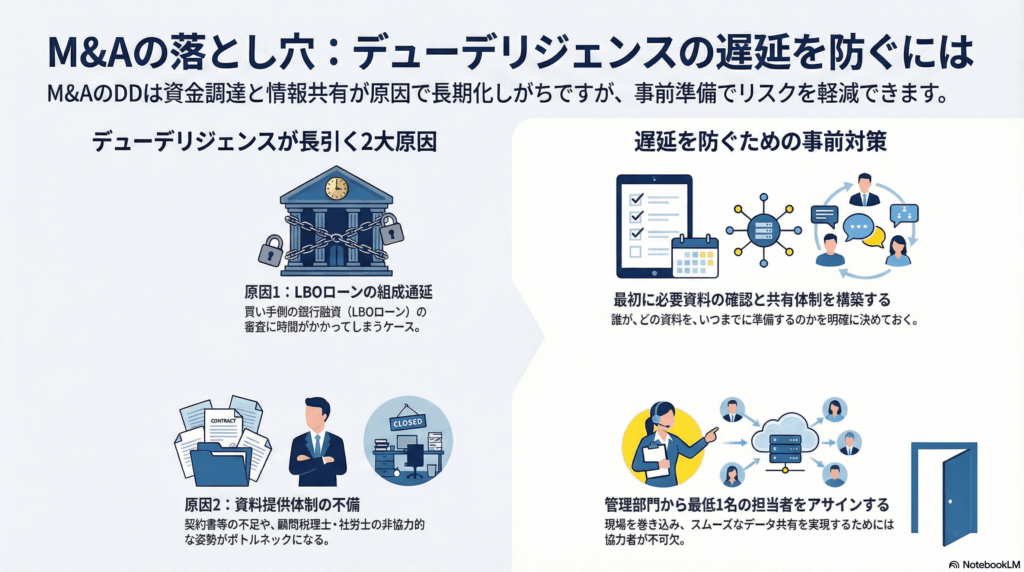

逆に、想定以上に長引いてしまった案件もありました。具体的には、以下のようなケースです。

ケース1:

LBOローンの組成遅延

買い手側(ファンド)が銀行から融資を受ける「LBOローン」の審査に時間がかかり、結果的にDD期間そのものも伸びてしまいました。

ケース2:

資料提供体制の不備と顧問の税理士・社労士の非協力的な姿勢

賃貸借契約書が一部抜けていたり、取り寄せが必要な物理的な問題が多発しました。

社長が「誰にも言いたくない」という文化を重視しすぎて現場を巻き込めず、データの共有がスムーズにいきませんでした。また、顧問の税理士・社労士の非協力的な姿勢も重なり、長引いてしまいました。

現在は、「1番最初に必要な資料の確認と共有体制をつくる」

「できる限り管理部門の人間を1人でも良いので置いてもらう」

といった対策を行うようにしています。

まとめ

デューデリジェンスを

短縮するために

大切なこと

結局はアドバイザーの腕次第です。

事前の段取りで、デューデリジェンスの期間は大きく変わります。

デューデリジェンスは、一定の時間をかけて丁寧に行うべきものです。これを「面倒な手間」と考え、無理に圧縮しようとするのは間違いです。3ヶ月ほどかかるのは決して珍しいことではなく、むしろそれだけの期間をかけてリスクを洗い流しておくことで、成約後のトラブルを防ぐことができます。

重要なのは、長引くこと自体よりも、調査の途中で予期せぬ問題が出て「ブレイク(破談)」したり「大幅な減額」を招いたりしないことです。そのためには、事前の準備、スムーズな資料提出、そして論点を先読みできるアドバイザーとの連携が欠かせません。

会社売却を検討されている皆様は今回の内容を参考にしてください。具体的なご相談は、LINEから承っております。ぜひお気軽にご相談ください。

ご相談をLINEまたは下記のフォームからお申し込みください。

未来の可能性を最大化する第一歩を、

ぜひ一緒に踏み出しましょう。

【無料査定のご案内】

会社売却を成功させたいとお考えの経営者の皆様、まずは自社の価値を把握するところから始めましょう。

会社売却2.0

チャンネル登録&いいね!

のお願い

会社売却2.0チャンネルでは、会社売却を成功に導くためのノウハウを定期的にお届けしています。

- 後継者不足で悩むオーナー様

- 事業承継の選択肢としてM&Aを検討している方

- 会社の将来を考え、売却や連携を考え始めた方

ぜひチャンネル登録と「いいね!」をよろしくお願いいたします。

今後も最新情報をどんどん発信していきますので、チェックしてみてください。

会社売却2.0本気の

無料査定無料相談のご案内

社長様の理想を私たちに

ぶつけてください仲介会社から提案を

受けているが他の専門家の

意見も聞きたい仲介会社に依頼したが

思うように買い手候補の

提案が受けられない依頼するかわからな

いが軽く話を聞いてみたいどんな条件で売却できそうか

相談したいなどのご相談も大歓迎です!お気軽にご相談ください

この記事を書いた人

会社売却2.0