株式会社社長の専門学校

『会社売却2.0/

М&Aセルサイドアドバイザー協会』

代表 田中英司(たなかえいじ)

- M&Aのプロアドバイザーかつ現役経営者。

- ゼロから創業した会社を上場させ、買手・売手の両方を社長として経験。

- 上場企業を引き継いだ後、複数社の会社を経営。

- M&Aアドバイザーとしても、年商数千万~数十億のM&Aを成功に導く。

M&Aでは、売り手側の条件をそのまま買い手側が了承し、契約に至るケースはほとんどありません。交渉によって譲渡価格をはじめとした条件をすり合わせ、売り手と買い手の双方が納得できるポイントを見出すことで、合意に至るものなのです。

今回は、M&A交渉における重要ポイントについて詳しくご説明します。

目次

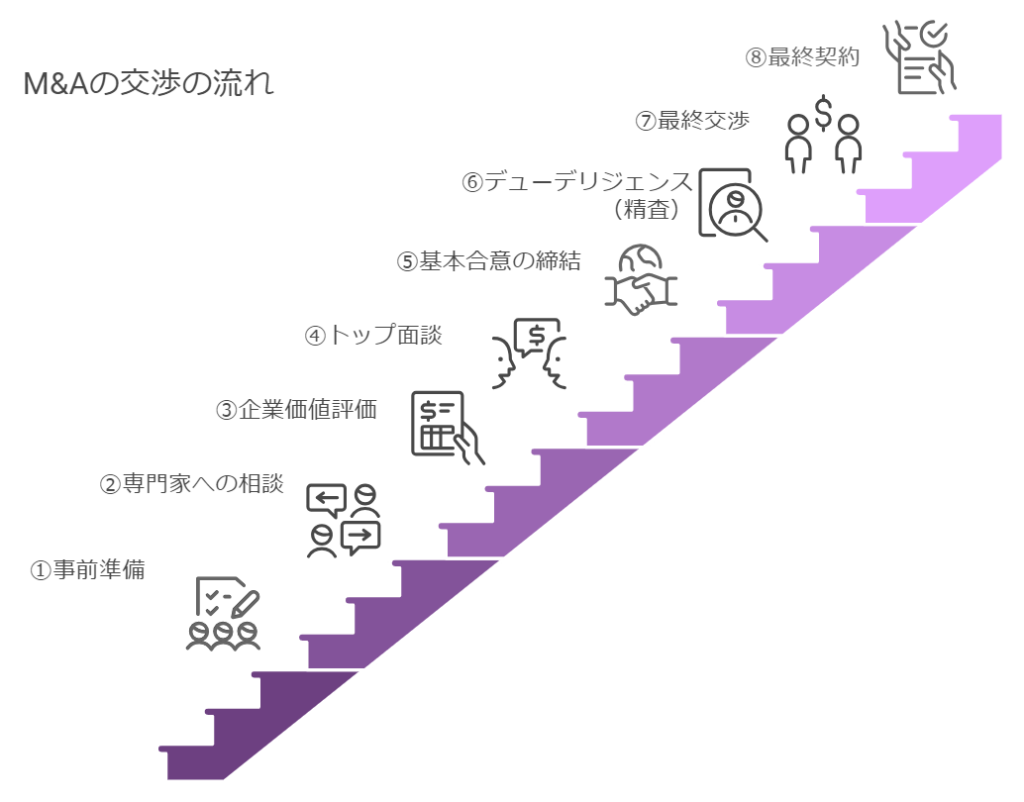

M&Aの交渉の流れ ①~⑧

初めに、M&Aの目的を明確にします。また、M&Aの交渉にあたってどのような点を重視したいのか、方向性をはっきりとさせます。

相談と契約

売り手側企業が専門業者を通さず、買い手企業と直接交渉をするケースはほとんどありません。一般的には、M&Aの仲介会社やM&Aのアドバイザーに相談し、交渉を依頼します。

M&Aに関する相談機関はさまざまですが、より自社の目的を理解し、メリットを最大化できる専門家を選ぶようにしましょう。

交渉を任せる専門家が決定したら、機密保持契約とアドバイザリー契約を結び、自社の情報を提供してM&A交渉を進めます。

ノンネームシートや

企業概要書を作成する

専門家と相談しながら自社の企業価値を評価し、適正な売却価格を算出します。「ノンネームシート」とは、M&Aの買い手候補に対して、自社を紹介するための書類で、社名や具体的な情報は記載せずに、事業内容や従業員数、事業エリア、売上高、譲渡理由などの簡単な情報を記載し、会社が特定されないようにします。

このシートを使って募集した買い手先候補の中から条件に合った相手を絞り込みます。交渉を進める際には、機密保持契約を締結し、より詳細な企業情報を記載した「企業概要書」を買い手候補に提示することになります。 企業概要書は、役員や従業員などの組織構成、事業内容、取引状況、財務状況などを詳しく記載した書類です。買い手企業はこの情報を基に、M&Aを進めるべきか、譲渡希望価格が適正であるかなどを判断し、交渉を進めることとなります。

企業概要書を確認し、売り手と買い手のニーズが合致した場合、双方の経営者によるトップ面談を行います。この面談では、買い手企業が自社のどの部分に関心を持っているのか、どのような経営方針を持っているのかを確認し、M&A成立後のビジョンについても話し合います。

トップ面談を通じて互いの理解が進み、M&Aについての意向を確認できれば、交渉がよりスムーズに進めやすくなります。

トップ面談を終え、M&Aを進める意向が確認できた場合、基本合意書を締結します。基本合意書は、M&Aのスキームや譲渡価格等の条件、デューデリジェンス(精査)への協力、独占交渉権の付与など、双方が同意した重要な条件が記載されます。

基本合意には法的拘束力はありません。しかし、会社売却2.0では、基本合意までの交渉がM&Aを成立させられるかどうかの大きなポイントになると考えています。

買い手企業は、売り手企業が提出した企業概要書を基に、M&Aを進める判断します。しかし、企業概要書は売り手側が作成したデータであり、本当に内容が正しいかどうかは監査をしてみなければわかりません。万が一、売り手企業が債務などの問題を隠していた場合、知らずに契約を結んでしまうと、大きなリスクを背負うことになってしまいます。

そのため、買い手企業は専門家に依頼し、財務面や法務面、事業面などのデューデリジェンス(精査)を行い、売り手企業を詳しく調査します。また、買い手側ではデューデリジェンスの結果を基に、最終的なM&Aの取引条件と希望譲渡価額を決定します。

デューデリジェンスの結果を反映させたうえで、譲渡価格や譲渡後の従業員の待遇、経営者保証の解除など、最終的な交渉が行われます。デューデリジェンスで問題点が発覚した場合には、譲渡価格について見直しが求められるでしょう。また、M&Aの実行までにその問題を解決するよう求められたり、表明保証によってリスクの負担を買い手に求められるケース、譲渡価格の調整などもあります。

さらに、解決が難しい大きなリスクが発覚した場合には、最悪の場合、M&A自体がブレイク(中止)する可能性も出てきます。

クロージング

最終交渉がまとまったら、譲渡方法や譲渡価格、表明保証などの同意事項を記載した最終契約書を作成し、これに基づいて最終契約を締結します。

最終契約締結後は、株式譲渡や事業譲渡の手続きを進め、譲渡代金の決済が行われ、経営権の移転を完了させる「クロージング」が行われ、M&Aの一連の手続きが完了します。

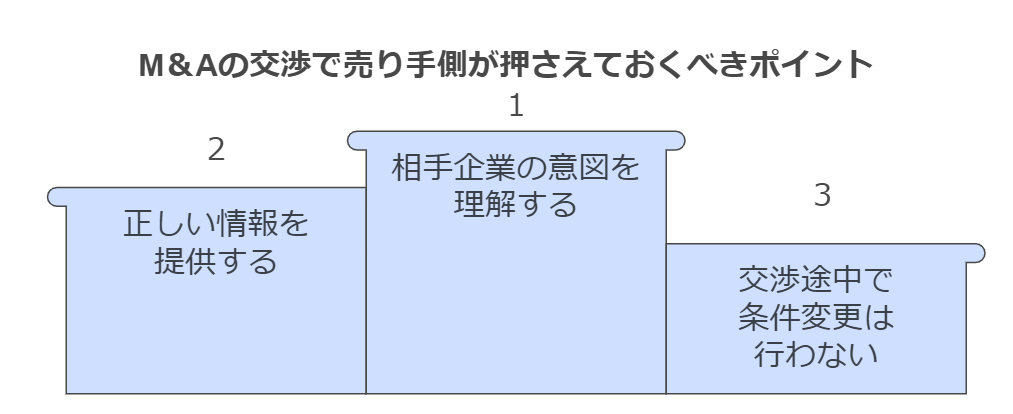

売り手側が押さえておくべき

3つのポイントとは?

次の3つのポイントに注意し、交渉を進めることが大切です。

相手企業の意図を

理解する

買い手側企業が何を目的にM&Aを進めようとしているのか、M&A成立後にどのようなビジョンを抱いているのか、買い手企業の意図を把握できなければ、適切な相手に会社や事業を譲渡することはできません。

トップ面談は、書面の情報だけからはわからない、相手企業のM&Aの意図を確認できる絶好の機会です。また、相手企業が本気でM&Aを成立させる意思があるのか、本音を確認できる機会でもあります。

トップ面談の際に相手の意図をしっかり確認するとともに、経営者としての勘も働かせながら、信頼できる相手であるかどうかを見極めることが大切です。

正しい情報を提供する

基本合意を結んでも、M&Aが成立しないことがあります。その主な理由の一つは、売り手企業が企業概要書で正しい情報を提供しなかった場合です。少しでも良い条件を得ようと、誤った情報を記載すると、基本合意後のデューデリジェンスで情報の差異が発覚します。

買い手側企業に正しい情報を提供することは、M&A交渉の基本です。ネガティブな情報を隠したり、リスクが後から明らかになったりすると、交渉が難航し、買い手の信頼を失う可能性があります。デューデリジェンス後に契約が破談になると、双方にとって時間の無駄となります。

また、企業概要書は決算書を基に作成するため、現在進行中の状況は含まれない場合があります。買い手側は、当然、現在の事業の状況も把握しておきたいはずです。売上に多少のズレがあるのは理解できますが、悪化している場合は正直に報告するようにしましょう。情報の隠蔽は、信頼関係の構築の妨げとなります。本気でM&Aを成立させたいのであれば、リスクを隠さず、正しい情報を提供することが大切です。

交渉途中で条件変更は

行わない

基本合意を締結した後、売り手企業が交渉時に条件変更を求めるケースがあります。しかし、基本合意を締結した以上、その内容を変更する要求を出しても、買い手企業がすんなり納得できるわけはありません。

途中で条件の変更をすることは、M&Aの交渉を難しくするだけでなく、買い手企業からの信頼も失い、基本合意の破棄につながる恐れがあります。

交渉途中で条件変更を行わないことは基本ですが、途中で変更が必要になるような事態が発生しないよう、初めの時点でしっかりとM&Aの目的や条件などを決定しておくことが大切です。

交渉の最大の成功は

専門家への相談

M&Aを成功させるためには、売り手と買い手のそれぞれの要求を主張しながらも譲歩できるポイントを見つけ、着地させる交渉力が必要です。そのための最大ポイントとなるのは、M&Aについての専門的な知識を持つ専門家に相談することです!

売手の直接交渉のリスク

M&Aの交渉では、財務はもちろん、税務や法務、労務等、幅広い知識が求められます。売り手企業はできるだけ高い価格での売却や補償責任の軽減を希望する一方、買い手企業は低価格での買収と広範囲な保証を求めます。

しかし、売り手が直接交渉を行う場合、適正な売却価格を算出できないリスクがあります。価格を低く見積ると損失を被る可能性があり、高く見積ると買い手が見つからない恐れがあります。したがって、適正な売却価格の算出は非常に重要です。

さらに、M&Aの進め方や交渉の落としどころを理解していなければ、買い手側企業との交渉がスムーズに進まず、M&Aを成立させることができません。

専門家に相談するメリット

M&Aの専門家は、企業価値を正しく評価し、適正な売却価格を算出することが可能です。

また、M&Aの交渉におけるポイントを把握しているため、売却価格だけでなく、買い手からの保証や補償の要求にも応えつつ、できるだけ売り手側のリスクを抑える条件で契約をまとめることもできます。さらに、M&A成立後の従業員の待遇や経営方針などについても、売り手側の主張を伝えながら交渉を進め、納得できる条件でM&Aを実現できます。

何より、M&Aの専門家への相談は、より良い買い手企業と巡り合える可能性を高めます。M&Aのマッチングサイトも増えてはいますが、希望する買い手企業を見つけるまでには時間がかかることがありますし、相手側にM&Aの知見がなければ、交渉途中で情報漏洩してしまう恐れもあるでしょう。

専門家のサポートを受けることで、多くの買い手候補の中から自社に最も合った相手を見つけ、安全かつ迅速に交渉を進めることができます。

基本合意後のブレイクを防ぐ「会社売却2.0」の交渉

売り手企業のサポートを専門に行う「会社売却2.0」では、基本合意後のブレイクは、あってはならないものだと考えています。なぜなら、基本合意後のブレイクが双方に与える影響は非常に大きく、基本合意に至るまでの準備が無駄になってしまうからです。

当社では、基本合意後のブレイクを防ぐための効果的な交渉を行い、

確実にM&Aの成功につながる交渉を行っています。

- 正しい情報を開示する

- 売り手企業の状況を詳細に調べるデューデリジェンスは、基本合意後に行われるものです。そのため、基本合意後のブレイクを防ぐためには、企業価値を正しく評価できるよう、嘘のない、正確な企業概要書を買い手企業に提出することが重要になります。

特に財務情報に誤りがあれば、M&Aの交渉は難航するでしょう。また、相手に不信感を抱かせ、M&Aの交渉が打ち切りになる恐れも高くなります。会社売却2.0では、売り手企業に正しい情報の開示を求め、M&Aのスムーズな交渉を実現します。

- トップ面談では相手の

買い切る意向を見極める - トップ面談は、買い手企業の考えやM&A成立後のビジョンなどを確認する場です。会社や事業を譲渡するに値すべき信頼できる相手かを見極めるための重要な面談となりますが、会社売却2.0では、買う意思が明確にあるかどうかの確認を最重視しています。

- 基本合意までに

大筋の条件を決めておく - 基本合意は法的に拘束力はありませんが、通常はトップ面談を経て、互いに信頼を確認した上で締結します。その後、デューデリジェンスを行い、最終契約を結びます。基本合意の段階で主要な条件をしっかり詰めておくことで、合意後に交渉が破綻する可能性を減らせます。双方の認識に大きなズレがなければ、M&Aの交渉はスムーズに進むでしょう。

まとめ

M&Aでは、よりよい条件で会社や事業を譲渡するために、交渉しなければならないポイントが多くあります。しっかり交渉をまとめ、互いに納得できる条件でM&Aの取引を成立させるためには、誠実な態度で交渉に臨むことが大切です。また、非効率な交渉を避けるためにも売り手企業は正しい情報を提供し、買い切る意向のある買い手企業を見極めることも重要なポイントになります。

「会社売却2.0」は、売り手企業専任のM&Aアドバイザーとして、売り手企業のメリットを最大化する交渉をサポートしています。M&Aによる会社譲渡や事業譲渡を検討されている場合は、お気軽にご相談ください。